どんなニュース?簡単に言うと

2024年6月から定額減税が始まり、支払う税金が少なくなるようです。

この施策の対象者には、年金を受け取っている人も含まれています。

そこで今回は、年金受給者が支払う税金は定額減税によってどのように少なくなるのか、具体的な仕組みを見てみましょう。

スポンサーリンク

どんなニュース?もう少し詳しく!

6月から始まる定額減税

最近、定額減税という言葉を耳にすることが多くなりました。

今回の定額減税とは、所得税と住民税の支払い額を一時的に少なくする特別措置です。

昨今、日本は「“給料額の伸び” が “モノの値段の伸び” に追いつかない」という状況にあります。

この影響は年金にも出ています。

給料額がモノの値段ほど伸びなかったという理由で、2024(令和6)年度の年金額が “給料額の伸び” を基準に決められたのは、記憶に新しいところです。

【参考】 2024年2月15日付コラム

-

-

なぜ2024年度の老齢基礎年金は史上最高額を更新したのか?|みんなのねんきん

どんなニュース?簡単に言うと 2024年1月19日、厚生労働省は「2024年度の年金額は、前年度から2.7%引き上げる」と発表しました。 これにより新年度の老齢基礎年金の金額は、今までで最も高い額 ...

続きを見る

このような状況を踏まえ、政府では『デフレ完全脱却のための総合経済対策』を策定し、その一環で税金の支払い額を少なくする定額減税という特別措置が実施されることになったものです。

減税額は1人につき所得税3万円・個人住民税1万円で、前者は2024(令和6)年分が、後者は2024(令和6)年度分が対象とされます。

ただし、全ての年金受給者が定額減税の対象になるわけではありません。

所得税の課税対象である老齢年金を受け取っている人のみが対象となります。

障害年金や遺族年金は、もともと税金がかからない非課税の年金です。

そのため、これらの年金を受け取っている人の場合には、税金の支払い額を少なくする術(すべ)がありません。

従って、定額減税の恩恵を受けることはできません。

また、年金をもらっている人が日本国内に住んでいることも必要です。

最近では海外にいながら日本の老齢年金を受け取っている人も少なくないようですが、そのような受給者は減税の対象とはされません。

今回の定額減税は、あくまで日本国内のデフレに対応することを目的としています。

このような事情から、日本国内の経済的な影響を受けづらいと考えられる海外居住者は、対象から外されたようです。

ここがポイント! 計4万円が減税される定額減税

6月からの定額減税では、日本国内に居住する老齢年金の受給者が所得税3万円、個人住民税1万円の計4万円を減税される。

家族の減税も受給者が受けられる

今回、年金をもらっている人が受けられる定額減税は、本人の分だけではありません。

一定の配偶者や扶養親族がいる場合、それらの家族の減税分も年金受給者が一緒に受けることが可能です。

具体的には、令和6年分の『扶養親族等申告書』に記載した家族のうち、次の人たちが定額減税の対象とされます。

- 源泉控除対象配偶者で合計所得金額の見積額が48万円以下の人

- 控除対象扶養親族(16歳以上)または扶養親族(16歳未満)で合計所得金額の見積額が48万円以下の人

減税額は受給者本人と同額で、1人につき所得税3万円・個人住民税1万円です。

例えば、老齢年金を受け取っている人に定額減税の対象になる配偶者がいるケースでは、年金受給者が受けられる減税は自分の分も含めて2人分です。

そのため、減税額は所得税6万円(=3万円×2人)、住民税2万円(=1万円×2人)で計8万円となります。

年金収入が家計の柱となっているケースなどでは、夫婦2人で8万円の減税は決して少額とはいえないでしょう。

ここがポイント! 家族分の減税の取り扱い

年金受給者は、合計所得金額の見積額が48万円以下である一定の家族の減税分も自身の減税分と合わせて受けることができる。

減税開始は所得税が6月、住民税が10月

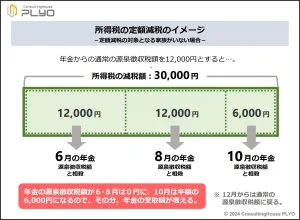

具体的な定額減税の方法は、年金にかかる所得税・住民税を減税額と相殺することによって実施されます。

つまり、「年金から税金を引かない」という方法で減税が行われ、その分、年金の受取額が多くなるわけです。

ただし、減税の開始時期は所得税と住民税とでは異なります。

先に行われるのは所得税の減税で、2024(令和6)年6月の年金支払い時に適用されます。

6月は2024(令和6)年4・5月分の年金が支払われる月です。

従って、新年度分の最初の年金が支払われる際、定額減税も同時に行われることになります。

なお、年金の支払いは偶数月の15日に行われるのが原則ですから、通常であれば6月15日が年金の支払い日になるところです。

ところが、今年は同日が土曜日に当たるため、前倒しをして6月14日(金)に減税後の年金が支払われます。

年金にかかる税金の額や減税額によっては、「6月の年金から引くはずだった所得税を0円にしても、まだ減税しきれない」ということが起こります。

もしも、6月の年金だけでは減税額が相殺しきれない場合には、次の年金支払いである8月15日(木)に残りの減税が行われます。

同様に8月にも減税しきれなければ10月の年金支払いで、10月にも減税しきれなければ12月の年金支払いで残りの減税を行うことになります。

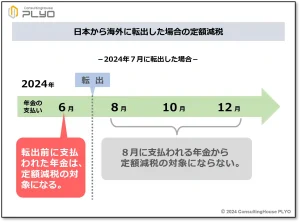

このような仕組みを図にすると、次のようなイメージです。

ただし、2024(令和6)年12月にも減税しきれないという状況になった場合、翌年の2025(令和7)年に残りの減税が行われることはありません。

年金にかかる所得税と減税額とが相殺されるのは、2024(令和6)年中の年金支払いのみと定められています。

そのため、仮に12月にも減税しきれない場合には、相殺しきれなかった所得税の還付が行われたり、市区町村で行われる給付措置の対象になったりするようです。

なお、このような定額減税の措置を受けるにあたり、専用の申し込み手続きは必要ありません。

年金の受取額は、何もしなくても自動的に多くなります。

ところで、具体的な減税額は令和6年分の『扶養親族等申告書』の記載に基づいて計算することになっているため、同申告書を提出していない場合には、日本年金機構は年金受給者の配偶者や扶養親族の状況を確認できません。

そのため、令和6年分の『扶養親族等申告書』を未提出の場合には、年金からの所得税の定額減税は本人分3万円のみとされてしまいます。

年金にかかる住民税の定額減税は、2024(令和6)年10月の年金支払い時に行われます。

今年10月の年金支払いは、「引かれるはずの住民税が引かれない」となるわけです。

もしも、10月の年金だけでは減税額が相殺しきれない場合には、次の年金支払いである2024(令和6)年12月に残りの減税が行われます。

同様に12月にも減税しきれない場合には、住民税は所得税と異なり、翌2025(令和7)年2月の年金支払いで残りの減税を行うことになります。

ここがポイント! 減税の具体的な実施時期

定額減税は所得税分については6月の年金支払い時に、個人住民税分については10月の年金支払い時に実施される。減税しきれない額が残った場合には、次の年金支払い時に残りの減税が行われる。

家族が増えたら減税額も増える

それでは、老齢年金をもらっている独身の男性が、2024(令和6)年の途中で結婚をしたケースを考えてみましょう。

所得税で控除対象の家族に該当するかどうかは、その年の12月31日時点の状態で判断します。

そのため、2024(令和6)年の途中で結婚をし、配偶者になった女性の合計所得金額の見積額が48万円以下なのであれば、夫の年金に関する所得税の減税額も2人分に増額されます。

ただし、年金から直接減税される額が、途中で変更されることはありません。

このような場合には、2025(令和7)年2月からの確定申告を行うことで、配偶者分の減税も受けられることになります。

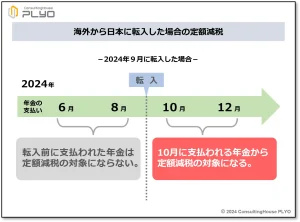

今年(2024年)中に海外から日本に転入した受給者についても、日本に戻ってきて以降は所得税の定額減税の恩恵を受けることが可能です。

減税の対象になるのは、転入日以降の年金支払いです。

例えば、日本に戻ってきたのが2024(令和6)年9月であれば、同年10月の年金支払い時に所得税の定額減税が行われることになります。

在外中の2024(令和6)年6月や8月に支払いを受けた年金は、減税の対象にはなりません。

一方、今年(2024年)日本から海外に転出した場合には、転出してからの年金は所得税の定額減税は受けることができません。

海外転出が2024(令和6)年7月であれば、同年6月に支払われる年金は所得税の減額対象になりますが、同年8月に支払われる年金からは対象外とされます。

なお、年金の受け取り手続きが遅れた場合には注意が必要です。

例えば、2024(令和6)年から老齢年金をもらえる人が受け取り手続きを怠り、2025(令和7)年に入ってから手続きをしたとします。

この場合、2024(令和6)年分の年金も遡って支払われますが、年金から引かれる税金と減税額との相殺は行われません。

そのため、定額減税の恩恵を受けるには、2024(令和6)年分の確定申告を行って所得税額と減税額との精算を行わなければなりません。

ここがポイント! 年の途中で控除対象の家族が増えた場合

2024年の途中で控除対象の家族が増えた場合には、確定申告をすることで増えた家族の分の定額減税も受けることができる。

年金受給者は定額減税の「二重取り」ができる?

今回の定額減税は、会社勤めをして給料をもらっている人に対しても行われます。

具体的には「給料から税金を天引きしない」という方法で実施され、減税額は年金受給者と同様に1人当たり所得税3万円・個人住民税1万円です。

この点については、日本年金機構のホームページに次のような記載があります。

『複数の公的年金等や給与等で重複して定額減税を受けたことのみをもって、確定申告を行う必要はありません』

「『年金と給料の両方で定額減税を受けた』という理由では、確定申告はしなくてよい」と書かれています。

確定申告は税金の精算手続きです。

従って、この文章は「税金の精算はしなくてよい」と言っていることになります。

そうともいえません。

年金をもらっている人が給料ももらっている場合、給与所得が年間で20万円を超えるケースでは確定申告をしなければなりません。

例えば、年金受給者の1年間の給料額の合計が120万円とします。

この場合の給与所得は65万円(=120万円-給与所得控除55万円)です。

20万円を超えるため、この受給者は確定申告をしなければなりません。

このようなケースでは、確定申告によって最終的な年間の所得税額と定額減税額との精算が行われることになるため、年金と給料の二重の減税を受けられるわけではありません。

ここがポイント! 年金と給料の2つの収入がある場合

「年金と給料の両方で定額減税を受けた」という理由では、確定申告はしなくてよいとされている。ただし、それによって年金と給料の2つの収入がある人が、必ず定額減税を二重に受けられるというわけではない。

今回のニュースまとめ

今回は2024(令和6)年6月から始まる「年金受給者の定額減税」について見てきました。

ポイントは次のとおりです。

- 今回の定額減税では、日本国内に居住する老齢年金の受給者が所得税3万円、個人住民税1万円の計4万円を減税される。

- 合計所得金額の見積額が48万円以下である一定の家族がいると、自身と家族の減税分とを合わせて受けられる。

- 所得税分は6月の年金支払い時に、個人住民税分は10月の年金支払い時に減税される。減税しきれなければ、次の年金支払い時に残りの減税が行われる。

- 2024年の途中で控除対象の家族が増えた場合は、確定申告をすれば増えた家族分の減税も受けられる。

- 年金と給料の2つの収入がある場合に、必ず定額減税を二重に受けられるわけではない。

現在、定額減税の実務の現場では、6月の開始を前にかなりの混乱が発生しているようです。

正しく減税が行われるよう、関係者の皆さんの頑張りに期待します。

出典・参考にした情報源

日本年金機構ホームページ:公的年金から源泉徴収される所得税等の定額減税

-

-

公的年金から源泉徴収される所得税等の定額減税|日本年金機構

www.nenkin.go.jp

国税庁ホームページ:定額減税特設サイト

-

-

定額減税 特設サイト|国税庁

www.nta.go.jp

総務省ホームページ:個人住民税における定額減税について

-

-

総務省|地方税制度|個人住民税における定額減税について

www.soumu.go.jp

内閣官房ホームページ:新たな経済に向けた給付金・定額減税一体措置

-

-

新たな経済に向けた給付金・定額減税一体措置

内閣官房

www.cas.go.jp

大須賀信敬

みんなのねんきん上級認定講師