どんなニュース?簡単に言うと

毎年、11 月初めに送られてくる国民年金の『控除証明書』。この書類を上手に活用すれば、税金の負担が少なくなることをご存知ですか。今回は、国民年金の『控除証明書』が税金上、どのように役に立つのかを考えます。

スポンサーリンク

どんなニュース?もう少し詳しく!

国民年金保険料の納付額を証明する『控除証明書』

国民年金の『控除証明書』は、正式には『社会保険料(国民年金保険料)控除証明書』といいます。

これは、納めた国民年金の保険料額を公的に証明する書類として、毎年、11 月初めに日本年金機構から送られてくるものです。

ただし、保険料の納付額を証明しているのは、日本年金機構ではありません。

厚生労働省年金局事業管理課長が保険料の納付額を証明する書類として、日本年金機構から発行されます。

なぜ、国民年金の『控除証明書』が発行されるのかというと、税金の精算手続きの際に税務書類への添付が義務付けられているからです。

個人が収入を得た場合には所得税という税金が掛かることがありますが、この所得税の精算作業に使用されるのが、『控除証明書』の一般的な用途とされています。

ココがポイント! 国民年金の「控除証明書」とは・・・

国民年金保険料の納付額を公的に証明する書類で、11月初めに届き、所得税の精算作業に使用する。

所得税の「控除」とは

所得税は、必ずしも得た収入の全額に対して掛かるわけではありません。

個人の事情を考慮して“税金を掛けない金額”を一定程度、認める仕組みになっています。

そのため、収入から“税金を掛けない金額”を引いた残りの部分に所得税が掛かることになります。

この“税金を掛けない金額”のことを「控除」といいます。

例えば、生活に必要な費用を支出した場合には、“税金を掛けない金額”として一定の「控除」が認められることがあります。

国民年金の保険料もその一つであり、社会保険料控除という名目で「控除」が認められることになっています。

「控除」の額は大きければ大きいほど、所得税の負担が小さくなります。

国民年金保険料の場合には、納付した保険料の“全額”が所得税の「控除」の対象になるため、税負担を軽減する効果が大きいという特徴があるといえます。

2019 年の 11 月は、2019 年1月1日から同年9月 30 日までの間に国民年金保険料を納めた実績がある場合に『控除証明書』が届き、その総額が「納付済額」という欄に記載されています。

また、2019 年10 月1日から同年 12 月 31 日までの間に納付が見込まれている国民年金保険料がある場合には、『控除証明書』の「見込額」という欄にその総額が記載されることになっています。

【今年の『控除証明書』の記載金額】

「納付済額」欄・・・

2019年(平成31年)1月1日から同年9月30日までの間に納めた国民年金保険料の総額

「見込額」欄・・・

2019年(令和元年)10月1日から同年12月31日までの間に納付が見込まれている国民年金保険料の総額

『控除証明書』で税負担が軽減できる具体的なケース

それでは、『控除証明書』が税負担軽減に活用できる具体的なケースを見ていきましょう。

1.自営業・フリーランスの場合

国民年金には第1号被保険者、第2号被保険者、第3号被保険者という3つの加入区分があります。

このうち、国民年金の保険料を納めるのは、第1号被保険者のみになります。

例えば、自営業やフリーランスの人は、年齢などの条件を満たすと第1号被保険者に該当するので、毎月、国民年金の保険料を納めなければなりません。

そのため、保険料の納付実績がある自営業やフリーランスの人は、11 月になると『控除証明書』を受け取ることになります。

自営業者などの所得税の精算作業は、確定申告で行います。

具体的には、2019 年の1月1日から 12 月 31 日までの収入については、2020 年の2月 17 日から始まる確定申告で所得税の精算をすることになります。

その際、国民年金保険料の納付額を確定申告の書類に記載し、その証明として『控除証明書』を添付すれば社会保険料控除として認められ、その分、所得税の負担が軽減されることになります。

2.2019年になってから転職した会社員の場合

厚生年金に加入して会社勤めをしている人は、通常、国民年金にも同時加入しており、国民年金の第2号被保険者とされています。

第2号被保険者は厚生年金の保険料だけを納めればよく、それとは別に国民年金の保険料を納めることがありません。

しかしながら、このような会社員であっても、『控除証明書』を利用して税負担を軽減できるケースがあります。

例えば、2019 年になってから転職をしている場合です。

仮に、前職を2019 年の2月末日に退職し、その後、4カ月間の求職活動を経て、7月1日に現在の職場に採用されたとします。

この場合、求職活動中の4カ月間は、年齢などの条件を満たせば国民年金の第1号被保険者となるため、国民年金の保険料を納めることが必要になります。

12 月 31 日の時点で会社勤めをしている人の場合には、原則として、税金の精算作業は会社の年末調整で行います。

そのため、求職期間中に納めた国民年金保険料の額を会社に提出する年末調整の書類に記載し、その証明として『控除証明書』を添付すれば社会保険料控除として認められ、その分、所得税の負担が軽減されることになります。

このように、現在は国民年金保険料を納めていない会社員でも、『控除証明書』を利用した税負担の軽減が可能になるケースがあります。

3.2019年に“過去の未納保険料”を納めた人の場合

厚生年金に加入して会社勤めをしている人が、昨年(2018 年)以前に転職をしている場合でも、『控除証明書』を利用して税負担を軽減できるケースがあります。

例えば、「納めていなかった“過去の未納保険料”」を2019 年に入ってから納めた場合です。

国民年金の保険料は、原則の納付期限が翌月末日と決められています。

しかしながら、納付期限までに納めなくても、期限から2年間はまだ納めることが認められています。

例えば、一昨年(2017 年)の7月分の保険料は、本来の納付期限は翌月末日である2017 年の8月 31 日です。

しかしながら、実際にはその2年後である2019 年の8月 31 日までは、納付が可能になります。

そのため、仮に 2017 年7月分の保険料を2019 年に入ってから納めているのであれば、11 月初めに『控除証明書』が送られてきますので、会社の年末調整で控除の手続きをとることが可能です。

また、自営業やフリーランスの人であっても、2019 年に入ってから「納めていなかった“過去の未納保険料”」を納めた場合には、2019 年分の確定申告で控除を申請することが可能になります。

4.2019年に“過去に免除された保険料”を納めた人の場合

自営業やフリーランス、無職の時などに、国民年金保険料の納付が困難なために「保険料の納付が免除・猶予される制度を利用した」という人がいます。

このような場合には、免除や猶予された保険料について、その後 10 年以内であれば納めることができる「追納制度」という仕組みを利用することが可能です。

従って、2019 年の1月1日から9月 30 日までの間に、過去に免除や猶予が認められた保険料について「追納制度」を使って納めているのであれば、11 月初めに『控除証明書』が送られてきます。

確定申告や会社の年末調整の際、「追納制度」を使って納めた国民年金保険料の額を税務書類に記載し、その証明として『控除証明書』を添付すれば社会保険料控除として認められ、その分、所得税の負担が軽減されることになります。

5.子供の保険料を肩代わりしている親の場合

自分以外の国民年金保険料を代わりに納めている場合にも、『控除証明書』を利用して税負担を軽減できるケースがあります。

例えば、父親が学生である息子の国民年金保険料を代わりに納めている場合です。

この場合には、実際に保険料を支出した父親の社会保険料控除として確定申告や会社の年末調整で控除を申請することが可能です。

従って、確定申告や会社の年末調整の際、納めた息子の国民年金保険料の額を税務書類に記載し、その証明として息子の『控除証明書』を添付すれば父親の社会保険料控除として認められ、その分、所得税の負担が軽減されることになります。

ただし、家族の保険料を支出した場合に、必ず控除が認められるわけではありません。

例えば、親が“独立した子供”の国民年金保険料を代わりに納めた場合には、「贈与が行われた」と判断され、親の社会保険料控除の対象とは認められないことがあります。

また、子供以外の他の家族の保険料を代わりに納めた場合にも、納めた本人の社会保険料控除の対象とは認められないケースがあるようですので、事前に税務署に確認をしたほうがよいでしょう。

【『控除証明書』で税負担軽減が期待できる主なケース】

- 自営業・フリーランスなど、国民年金の第1号被保険者になっている場合

- 今年(2019年)中に転職し、前職との間に”一定の無職の期間(第1号被保険者の期間)”がある場合

- 今年(2019年)中に”過去の未納保険料”を納めている場合

- 今年(2019年)中に”過去に免除・猶予された保険料”を納めている場合

- ”子供の保険料”を代わりに納めている場合

保険料を“前払い”している場合にだけ可能な「分割申告」

国民年金の保険料は、“前払い”をすることによって割引を受けられる仕組みがあります。

これを「前納割引制度」といい、この仕組みを利用して保険料を納めることを「前納する」といいます。

実は、国民年金の保険料を 13 カ月以上前納している場合には、所得税の精算の際、社会保険料控除の申告の仕方を“2つの方法”から選ぶことが認められています。

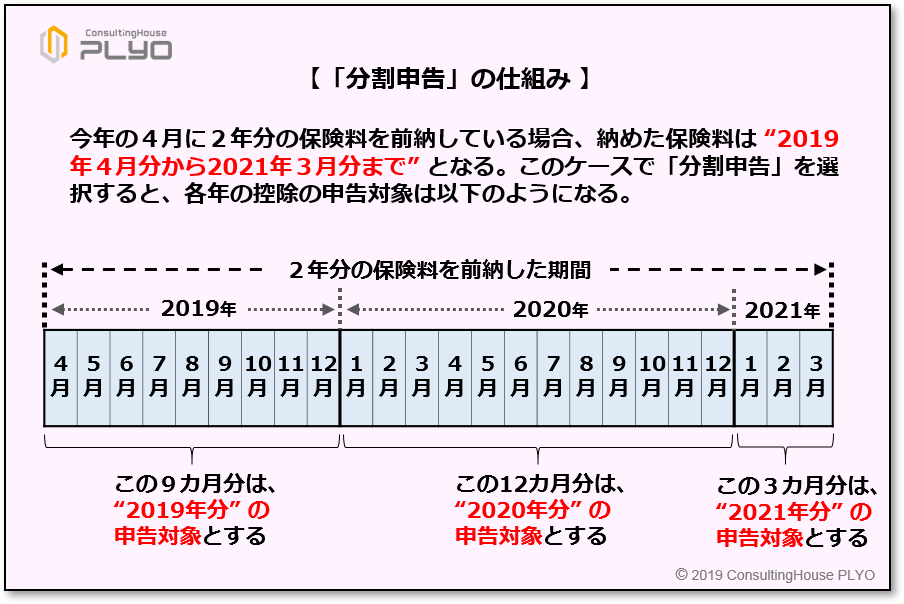

例えば、2019 年の4月に2年分の保険料を前納したとします。

この場合には、納めた2年分の保険料の控除について、次の“2つの方法”から選ぶことが可能です。

- “1年”で全額の控除を申告する。

- “3年”に分けて控除を申告する。

前者を「一括申告」、後者を「分割申告」といいます。

「一括申告」を選んだ場合には、2019 年分の年末調整または確定申告で、前納した2年分の保険料の“全額”を社会保険料控除の対象として申告することになります。

これに対して、「分割申告」を選んだ場合には、前納した2年分の保険料について 2019年分から 2021 年分の3年にわたり、少しずつ控除を申告することになります。

具体的には、次のようになります。

- 2019 年(令和元年)分の申告…2019 年(令和元年)4月分から同年 12 月分の“9カ月

分”の保険料の控除を申し出る。 - 2020 年(令和2年)分の申告…2020 年(令和2年)1月分から同年 12 月分の“12 カ

月分”の保険料の控除を申し出る。 - 2021 年(令和3年)分の申告…2021 年(令和3年)1月分から同年3月分の“3カ月

分”の保険料の控除を申し出る。

図で見ると、次のとおりです。

「分割申告」を選択すると、今年(2019 年)に支出した保険料を利用して、来年(2020年)、再来年(2021 年)の税負担軽減を図れることになります。

従って、今後の収入見込みをよく考えて申告方法を選択すれば、より効果的な税負担軽減が可能になるといえます。

今回のニュースまとめ

今回は、毎年、11 月初めに送られてくる国民年金の『控除証明書』が税金上、どのように役に立つのかを見てきました。

ポイントは次のとおりです。

- 2019 年(令和元年)1月1日から同年9月 30 日までの間に国民年金保険料を納付した実績があると、その金額を証明する『控除証明書』が 11 月初めに送られてくる。

- 国民年金保険料は、納付した保険料の“全額”が所得税の社会保険料控除の対象になるため、税負担軽減の効果が大きい。

- 国民年金保険料の納付義務がある自営業やフリーランスの人はもちろん、現在は厚生年金に加入している人でも、『控除証明書』を活用した税負担軽減が可能になる場合がある。

- 国民年金保険料を 13 カ月以上前納している場合には、社会保険料控除について「一括申告」と「分割申告」のいずれかを選択できる。

11 月に『控除証明書』を受け取った方は、税精算の手続きの際に忘れることなく、活用してください。

出典・参考にした情報源

-

-

令和元年の社会保険料(国民年金保険料)控除証明書の発行について|日本年金機構

続きを見る

大須賀信敬

みんなのねんきん上級認定講師