どんなニュース?簡単に言うと

今年も所得税の確定申告の時期が近づいてきました。ところで、そもそも確定申告は、年金をもらっている人にも関係のある手続きなのでしょうか。今回は、年金受給者の確定申告の仕組みと手続き上のポイントを解説します。

スポンサーリンク

どんなニュース?もう少し詳しく!

“税金が掛かる年金”と“税金が掛からない年金”

1年間に得た収入に対する所得税・復興特別所得税の金額を確定し、すでに支払った税金の過不足を精算する作業。

これを確定申告といいます。

今年(2020 年)の場合は2月 17 日から3月 16 日までが、確定申告の手続き用紙の受付期間となります。

この間に、昨年(2019 年)1月1日から 12 月 31 日までの1年間に得た収入について、所得税と復興特別所得税の精算を行うことになるわけです。

そのため、毎年、この時期になると必ず取り沙汰されるのが、「年金をもらったら確定申告をする必要があるのか?」という点でしょう。

実は、年金の中には“税金が掛かる年金”と“税金が掛からない年金”の2種類が存在します。

従って、年金を受け取っている最中の方は、まずは自分の受け取っている年金がどちらに該当するのかを確認することが大切です。

公的年金制度から支払われる年金は老齢年金・障害年金・遺族年金の3種類がありますが、このうち障害年金と遺族年金には税金が掛かりません。

従って、昨年1年間に得た収入が障害年金または遺族年金だけなのであれば、確定申告をする必要がありません。

これに対して、老齢年金は所得税の課税対象とされています。

ただし、課税対象である老齢年金を受け取っていたとしても、確定申告が必要なケースと不要なケースがあります。

そのため、老齢年金を受け取っている方の場合には、確定申告が必要なケースに該当するのかをよく確認することがポイントとなります。

ココがポイント!年金と税金・確定申告の関係

”障害年金”と”遺族年金”には税金が掛からないが、”老齢年金”は所得税の課税対象である。ただし、”老齢年金”をもらっていても、確定申告が必要なケースと不要なケースがある。

老齢年金の受給者のための『確定申告不要制度』

老齢年金は、所得税の中の“雑所得”という分類で課税されます。

具体的には、一定額以上の老齢年金を受け取る場合には、源泉徴収という仕組みにより、所得税と復興特別所得税があらかじめ天引きされることになります。

そのため、老齢年金の受給者は確定申告を行い、源泉徴収された税金の過不足を必ず精算しなければならないようにも思えます。

しかしながら、現在は老齢年金の受給者の税手続きに関する負担を軽減するため、公的年金等に関する『確定申告不要制度』が用意されています。

この制度は、「一定条件を満たした老齢年金の受給者は、所得税と復興特別所得税の確定申告をしなくてもよい」とする仕組みで、2011 年分(平成 23 年分)の申告から採用されているルールです。

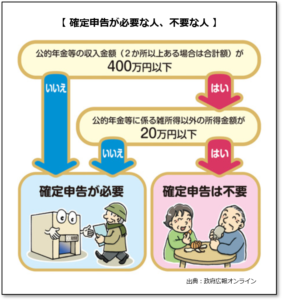

具体的には、次の2つの条件の両方を満たした場合に『確定申告不要制度』の対象とされ、申告が不要になります。

- 公的年金等の収入金額の合計額が 400 万円以下であり、かつ、その公的年金等の全部

が源泉徴収の対象であること。 - 公的年金等に係る雑所得以外の所得金額が 20 万円以下であること。

この条件の中に出てくる「公的年金等」には、国民年金や厚生年金、共済年金、国民年金基金、企業年金(厚生年金基金、確定給付企業年金、確定拠出年金)などが該当します。

従って、これらの制度から受け取る老齢年金や老齢年金に相当する年金の合計額が 400 万円以下なのであれば、『確定申告不要制度』の対象となって申告が不要になるわけです。

例えば、確定給付企業年金の制度がある会社に勤めていた方がリタイアし、日本年金機構から国民年金と厚生年金の老齢年金を、確定給付企業年金から年金形式の老齢給付金をもらいながら生活しているとします。

このような場合には、受け取っている年金の合計額が 400 万円以下であり、なおかつ年金以外の収入が何もないのであれば、確定申告は不要となります。

『確定申告不要制度』の対象者かどうかは、次のフロー図で確認ができます。

老齢年金の受給者に確定申告が“必要”になるケースとは

それでは、老齢年金を受け取っている方で確定申告が必要になる場合について、具体的なケースを見てみましょう。

日本国内で年金を受け取ることを前提とし、4つのパターンを紹介します。

1.公的年金等の収入金額の合計額が 400 万円を超える場合

国民年金や厚生年金、共済年金、国民年金基金、企業年金から受け取る年金について、老齢年金や老齢年金に相当する年金の合計額が 400 万円を“超える”場合には、『確定申告不要制度』の 1 番目の条件前段の「公的年金等の収入金額の合計額が 400 万円以下であり、~」を満たすことができません。

従って、この場合には確定申告を行わなければならないことになります。

ところで、年金収入の合計額が 400 万円を超える人というのは、一体どのくらい存在するものなのでしょうか。

厚生労働者が発表した『年金制度基礎調査(老齢年金受給者実態調査)平成 29 年』という統計データによると、老齢年金の受給者で年金収入(企業年金、個人年金を含む)が400 万円以上ある人は、全体のわずか 2.1%とのことです。

ちなみに、受け取っている年金額で最も多いのは男性が 200 万円~250 万円で 21.3%、女性が 50 万円~100 万円で 38.3%とのこと。

そのため、『確定申告不要制度』の 1 番目の条件前段の「公的年金等の収入金額の合計額が 400 万円以下であり、~」という条件を満たせずに確定申告が必要になるケースは、現実には極めて少数派といえます。

つまり、この点だけを考えれば、老齢年金の受給者のほとんどが『確定申告不要制度』の対象になるということです。

2.外国の公的年金ももらっている場合

現役時代に海外赴任の経験があり、赴任した国の公的年金制度に加入していた場合には、日本にいながら赴任国の公的年金を受け取れるケースがあります。

しかしながら、外国の公的年金から日本の所得税が源泉徴収されることはありません。

例えば、アメリカに赴任経験のある人の場合には、日本の国民年金・厚生年金の老齢年金の他に、アメリカの公的年金を受け取れることがありますが、日本でアメリカの年金をもらう際に日本の所得税は源泉徴収されません。

そのため、日本で外国の公的年金を受け取っている場合には、『確定申告不要制度』の 1番目の条件後段にある「~その公的年金等の全部が源泉徴収の対象であること」という条件を満たすことができません。

従って、確定申告を行わなければならないことになります。

実は、2014 年分(平成 26 年分)の申告までは、外国の公的年金も日本の『確定申告不要制度』の対象とされていたのですが、税制改正により 2015 年分(平成 27 年分)以降の申告では、外国の公的年金は『確定申告不要制度』の対象外とされ、申告が必要になっています。

スポンサーリンク

3.個人年金ももらっている場合

同じ年金でも生命保険会社などから受け取る個人年金は、「公的年金等」に該当しません。

個人年金は保険料を支払った人と年金を受け取る人が同じ場合には、公的年金等“以外”の“雑所得”として所得税が課税されます。

そのため、国民年金や厚生年金の老齢年金の他に、生命保険会社などから個人年金を受け取っている場合には、受取金額によっては『確定申告不要制度』の2番目の条件である「公的年金等に係る雑所得以外の所得金額が 20 万円以下であること」という条件を満たせないケースが出てきます。

具体的には、1年間にもらった個人年金の額から、その金額に対応する支払った保険料などの額を差し引いた金額が 20 万円を超えると、確定申告が必要となります。

4.年金をもらいながら働いている場合

老齢年金をもらいながら働いている場合、給料を受け取っていることにより『確定申告不要制度』の2番目の条件である「公的年金等に係る雑所得以外の所得金額が 20 万円以下であること」という条件を満たせないケースが出てきます。

給料は“給与所得”という分類で、所得税の課税対象とされているからです。

“給与所得”は1年間の給料等の収入金額から給与所得控除を差し引くことで計算されますが、1年間に受け取った給料等の合計額が 85 万円の場合、“給与所得”の金額がちょうど 20 万円となります。

従って、1年間の給料等の合計額が 85 万円を超える場合には、“給与所得”の金額が 20万円を超えることになり、同時に老齢年金をもらっているのであれば、確定申告が必要となります。

ちなみに、1カ月当たり 71,000 円の給料水準で 1 年間働くと、1年間の給料等の合計額が 852,000 円(=71,000 円×12 カ月)となり、85 万円を超えることになります。

このように、必ずしも高い給料水準で働いていなくても、老齢年金を受け取りながら働いている場合には、確定申告の対象になりやすいという特徴があります。

ココがポイント!老齢年金の受給者で確定申告が必要なケースとは

「老齢年金の合計が400万円を超える」「外国の公的年金をもらっている」などのケースは、確定申告が必要。また、「個人年金」や「給料」ももらっているケースでは、金額により確定申告が必要になることがある。

『確定申告不要制度』を利用したために“不利益”を被る?

『確定申告不要制度』は高齢者に配慮した優れた制度ですが、実際の利用には十分な注意が必要です。

確定申告を行わないことにより、高齢の年金受給者が“不利益”を被るケースもあるからです。

実は、所得税には「確定申告で認められる控除」というものが存在します。

そのため、仮に『確定申告不要制度』の対象者であったとしても、申告をして「確定申告で認められる控除」の適用を受けることにより、払い過ぎた税金の還付を受けることも可能になります。

老齢年金の受給者が「確定申告で認められる控除」の適用を受けるケースには、次のようなものが考えられます。

- 医療費がかさんだので「医療費控除」を受ける。

- 家族の国民年金保険料を支払った分の「社会保険料控除」を受ける。

- 生命保険に入っているので「生命保険料控除」を受ける。

- 地震保険に入っているので「地震保険料控除」を受ける。

- 寄付を行ったので「寄附金控除」を受ける。

- 住宅ローンを借りているので「住宅ローン控除」を受ける。

- 災害に遭ったので「雑損控除」を受ける。

老齢年金の受給者の場合には、仮に上記のケースに該当したとしても確定申告を行わなければ控除が認められることはなく、所得税の還付も行われません。

つまり、『確定申告不要制度』を利用したことにより、「申告を行いさえすれば払い戻されたはずの税金が戻ってこない!」という事態も起こりかねないわけです。

ただし、そもそも老齢年金から所得税が源泉徴収されていないのであれば、確定申告によって戻ってくる税金も存在しません。

そのような場合には、仮に医療費がかさんだなどの事情があったとしても、申告は不要となります。

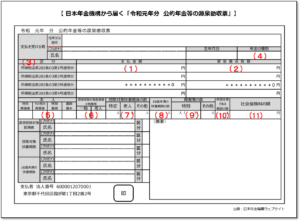

自分が受け取っている老齢年金から所得税が源泉徴収されているかどうかは、年金の支払者から確定申告前に送られてくる源泉徴収票の「源泉徴収税額」の欄を見れば分かります。

例えば、日本年金機構からは確定申告の前に以下のような様式の源泉徴収票が届きますが、源泉徴収された所得税がある場合には(2)の「源泉徴収税額」の欄にその額が記載されています。

また、『確定申告不要制度』で申告が不要になるのは、あくまで所得税の申告のみになります。

所得税の申告は不要でも、住民税は申告が必要となる場合がありますので注意が必要です。

例えば、「住民税の計算上、源泉徴収票記載以外の各種所得控除を受けたい場合」や「公的年金等以外にも所得がある場合」には、住民税の申告が必要となります。

『確定申告不要制度』によって「“すべて”の申告が不要になった」などと勘違いをし、住民税の申告を怠るケースがありますので気を付けてください。

ココがポイント!『確定申告不要制度』の利用で発生することがある不利益とは

『確定申告不要制度』を利用したために、「確定申告で認められる控除」の適用を受けることができず、払い過ぎた税金の還付を受けられないことがある。

今回のニュースまとめ

今回は、年金を受け取っている人の「確定申告」の仕組みを見てきました。

ポイントは次のとおりです。

- 老齢年金・障害年金・遺族年金の3種類のうち、税金がかかるのは老齢年金だけである。

- 源泉徴収の対象である公的年金等の収入金額の合計額が 400 万円以下で、公的年金等に係る雑所得以外の所得金額が 20 万円以下の場合、『確定申告不要制度』の対象となる。

- 「老齢年金の合計が 400 万円を超える」「外国の公的年金ももらっている」などは、確定申告が必要である。「個人年金」や「給料」ももらっている場合は、金額により確定申告が必要になることがある。

- 『確定申告不要制度』の対象者でも、「確定申告で認められる控除」の適用を受けて所得税の還付を受けたい場合には、申告をしたほうがよい。

確かに、老齢年金の受給者に対する『確定申告不要制度』は、高齢の方にとって非常にありがたい制度です。

しかしながら、この制度を利用したばかりに、「所得税の還付を受けられる機会を逸してしまった」という事態に陥ることも考えられます。

従って、確定申告をすべきかについては専門家のアドバイスを受け、慎重に判断したほうがよいといえるでしょう。

出典・参考にした情報源

日本年金機構ウェブサイト:

令和 2 年 1 月 11 日から順次「令和元年分公的年金等の源泉徴収票」の発送を行います

-

-

令和2年1月11日から順次「令和元年分公的年金等の源泉徴収票」の発送を行います|日本年金機構

続きを見る

大須賀信敬

みんなのねんきん上級認定講師