どんなニュース?簡単に言うと

2018年(平成30年)11月初旬、日本年金機構から『社会保険料(国民年金保険料)控除証明書』という名称の書類が発送されました。今回はこの『社会保険料(国民年金保険料)控除証明書』の仕組みについて考えます。

スポンサーリンク

どんなニュース?もう少し詳しく!

国民年金保険料の納付額を証明する『控除証明書』

自営業者や学生、会社を辞めた後に次の職場が決まっていない無職の人などは、一般的に国民年金の第1号被保険者という加入区分に割り当てられます。

第1号被保険者に該当すると、原則として毎月、決まった金額の保険料を納めなければなりません。

そのため、国民年金保険料を納めた実績がある人に対しては、納めた金額を証明する書類が日本年金機構から発行されることになっています。

これが『社会保険料(国民年金保険料)控除証明書』です。

正式名称は随分長いのですが、通常は単に『控除証明書』と略して呼ばれることが多いようです。

なぜ、このような書類が発行されるのかというと、税金の精算手続きの際に『控除証明書』を提出すれば、税金の支払額を少なくできることがあるからです。

税負担の軽減に利用できる国民年金保険料

個人が収入を得た場合、所得税という税金が掛かることがあります。

ただし、所得税は必ずしも得た収入の“全額”に対して掛かるわけではありません。

所得税には家族構成や生活に必要な費用の支出状況などを考慮して、得た収入の“一部分”にだけ税金を掛けるという仕組みがあるからです。

たとえば、1年間で300万円の収入を得た人がいるとします。

この場合、必ずしも300万円の“全額”に税金が掛かるわけではなく、家族構成や生活に必要な費用の支出状況などを考慮した結果、300万円のうち「税金が掛からない金額」が200万円認められる、などということがあります。

このようなケースでは、得た収入である300万円から「税金が掛からない金額」である200万円を差し引いた残りの100万円に対してだけ、税金が掛けられることになります。

このように、所得税の金額を決めるときに認められる「税金が掛からない金額」のことを“控除”と言います。

所得税の計算ではいろいろな種類の“控除”が認められることになっていますが、国民年金保険料を納めている場合には、納めた金額と同じ額が“控除”の対象になります。

たとえば、国民年金保険料を“20万円”納めた人の場合には、税金の精算手続きの際、「税金が掛からない金額」として“20万円”が認められることになります。

従って、国民年金保険料を納めた実績のある人が“控除”の手続きを取ることにより、支払う税金の額を少なくできるケースが出てくることになります。

『控除証明書』は「年末調整」や「確定申告」で使う

所得税は正しい支払額になるように毎年、精算を行うことになっています。

具体的には、年末の時点で会社勤めをしている場合には、会社が年末に実施する「年末調整」で税精算を行います。

年末の時点で会社勤めをしていない場合や、会社の「年末調整」では手続きができない“控除”を申請する場合などでは、税精算の手続きは翌年2月の中旬から始まる「確定申告」で行うことになります。

今年の「年末調整」や来年2月からの「確定申告」で“控除”の手続きができるのは、原則として平成30年中(平成30年1月1日から同年12月31日の間)に納めた国民年金保険料の金額になります。

ただし、“控除”が認められるためには、納めた金額を証明できる書類の提出が必要です。

そのため、『控除証明書』は「年末調整」や「確定申告」の際に、税務書類に添付して提出することになります。

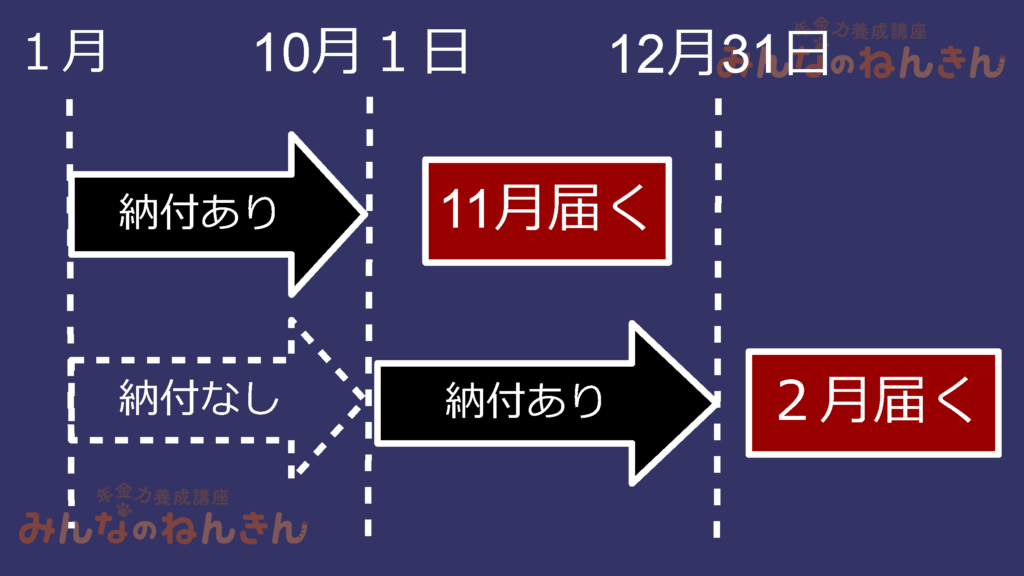

10月1日までに納付実績があると、11月初旬に『控除証明書』が届く

今回、11月初旬に『控除証明書』が送られたのは、平成30年1月1日から同年10月1日までの間に国民年金保険料の納付実績がある人になります。

届いた『控除証明書』を見ると「納付済額」「見込額」「合計額」という3つの金額欄があり、それぞれ次のような金額が記載されています。

| 納付済額 | 平成30年1月1日から同年10月1日までの間に納付した国民年金保険料の総額 |

| 見込額 | 平成30年10月2日から同年12月31日までの間に納付が見込まれている国民年金保険料の総額 |

| 合計額 | 「納付済額」と「見込額」を足した額 |

金額欄の他には、「納付状況の内訳」という表も掲載されています。

この表を見ると、「納付済額」や「見込額」の欄に記載されている保険料額について、それぞれ「何年何月分の保険料なのか」が分かる仕組みになっています。

また、『控除証明書』には“ハガキタイプ”と“A4判”の2種類があり、「どのような保険料の納め方をしたか」により、届く証明書のタイプが異なります。

保険料を月々納めている人の場合には、“ハガキタイプ”の証明書が届くことになっています。

保険料を13ヵ月以上前納すると送られる“A4判”の『控除証明書』

国民年金保険料には、将来の保険料を一括して前払いする前納という納め方がありますが、保険料を13ヵ月以上前納している場合には、“控除”の手続きルールが少し異なります。

たとえば、平成30年4月に国民年金保険料の“2年前納”を行ったとします。

“2年前納”とは2年分の国民年金保険料を一括して前払いする方法ですが、納めた保険料の“控除”の手続きを取るにあたっては、次の2つの方法のどちらかを選ぶことが可能になります。

- 納めた保険料の全額を平成30年の“控除”とする方法

- 納めた保険料を平成30年から3年間かけて少しずつ各年の“控除”とする方法

前者を「一括申告」、後者を「分割申告」などと言います。

このような仕組みがあるため、平成30年1月1日から同年10月1日までの間に保険料を13ヵ月以上前納している人に対しては、「一括申告」と「分割申告」のどちらにも使える“A4判”の『控除証明書』が11月初旬に送られています。

年明けの2月に『控除証明書』が届くケースも

以上のように、平成30年1月1日から同年10月1日までに国民年金保険料の納付実績があると、11月初旬に“ハガキタイプ”または“A4判”の『控除証明書』が届くことになります。

しかしながら、平成30年中に国民年金保険料の納付実績がある人の中には、10月1日までの間には全く保険料を納めておらず、10月2日以降に初めて納めたというケースも存在します。

この場合には、10月1日までに納付実績がないので、11月に『控除証明書』が送られる対象にはなりません。

そのため、このようなケースでは来年の2月に“ハガキタイプ”または“A4判”の『控除証明書』が送られることになっています。

従って、平成30年1月1日から同年10月1日までの間には国民年金保険料の納付実績がなく、平成30年10月2日から同年12月31日までの間には納付実績があるケースでは、原則として平成31年2月に届く『控除証明書』を使用して、「確定申告」で税金の精算を行うことになります。

今回のニュースまとめ

今回は11月初旬に日本年金機構から送られてきた『社会保険料(国民年金保険料)控除証明書』の基本的な仕組みについて見てきました。

ポイントは次のとおりです。

- 『控除証明書』は国民年金保険料の納付額を証明する書類である

- 「年末調整」や「確定申告」の際に『控除証明書』を提出することで、税負担が少なくなることがある

- 平成30年1月1日から同年10月1日までの間に国民年金保険料を納めた実績があると、11月初旬に『控除証明書』が届く

-

保険料を13ヵ月以上前納している場合に届く『控除証明書』は“A4判”になる

-

平成30年1月1日から同年10月1日までの間には納付実績がなく、平成30年10月2日から同年12月31日までの間には納付実績がある場合には、平成31年2月に『控除証明書』が届く

『社会保険料(国民年金保険料)控除証明書』は、所得税の負担額を軽減できる効果を持つ書類です。

“年金”と“税金”との両方がかかわる書類のため、発行の仕組みは必ずしも簡単ではありませんが、しっかりと内容を理解して上手く活用したいものです。

出典・参考にした情報源

日本年金機構ウェブサイト

平成30年の社会保険料(国民年金保険料)控除証明書の発行について

大須賀信敬

みんなのねんきん上級認定講師