どんなニュース?簡単に言うと

確定申告の時期が近づくと、日本年金機構から届く源泉徴収票。

年金から天引きされた所得税額のお知らせです。

しかしながら、「見方がよく分からない」という人も多いでしょう。

そこで今回は、確定申告に関係する年金受給者が受け取る源泉徴収票の記載の仕組みを見てみましょう。

スポンサーリンク

どんなニュース?もう少し詳しく!

紙とデータの2種類ある源泉徴収票

現在、日本年金機構が送付する源泉徴収票には、ハガキタイプと電子データの2種類があります。

それでは、ハガキタイプの源泉徴収票から説明しましょう。

ハガキタイプの源泉徴収票は、今年(2026年)1月8日から同15日にかけて順次、発送が行われたところです。

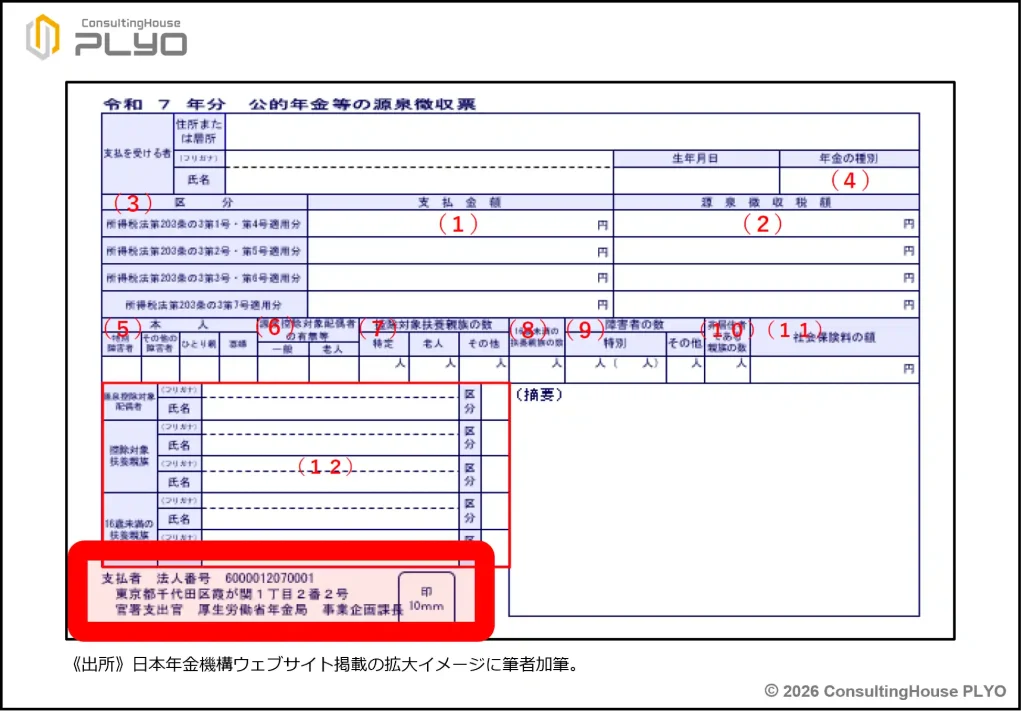

郵送されてくる源泉徴収票を広げると、次のような書類が確認できます。

正式な名称は『令和7年分 公的年金等の源泉徴収票』です。

正式な名称は『令和7年分 公的年金等の源泉徴収票』です。

『公的年金等の源泉徴収票』は税金関係の書類なので、様式は国税庁が定めています。

国税庁が定める源泉徴収票の様式は、企業年金を支払っている団体などでも使用されます。

公的年金を支払う日本年金機構だけが使う様式ではないので “等” の字が入り、『公的年金等の源泉徴収票』というタイトルになっているわけです。

長らく源泉徴収票は、ハガキタイプのものだけが発行されていました。

しかしながら、前述のとおり現在は電子データでも受け取ることが可能です。

このサービスは3年ほど前、2023(令和5)年分の源泉徴収票から始められた仕組みです。

ただし、電子データの源泉徴収票を受け取るには、事前に登録をしなければなりません。

具体的には、マイナポータルとねんきんネットを連携し、その上で電子送付希望の登録を行うことが必要です。

このような手続きを2026(令和8)年1月5日までに済ませていると、同6日から7日にかけてマイナポータルの「お知らせ」に源泉徴収票の電子データが届きます。

なお、2026(令和8)年1月5日までに必要な手続きを終えていなかった場合には、マイナポータル経由でねんきんネットにログインして源泉徴収票の再交付申請を行うと、今からでも電子データでの受け取りが可能です。

ここがポイント!2種類ある源泉徴収票

令和7年分の源泉徴収票は、ハガキタイプが2026年1月8日から同15日にかけて発送された。電子データの源泉徴収票は、2026年1月6日から同7日にかけてマイナポータルの「お知らせ」に送られている。

記載内容を見てみよう

それでは、源泉徴収票にはどのようなことが書かれているか、ハガキタイプのもので見ていきましょう。

はじめに、ハガキの左上部分(下図の赤枠部分)から確認します。

この部分には「支払を受ける者」という欄に「住所または居所」「氏名(フリガナ)」という欄があります。

この部分には「支払を受ける者」という欄に「住所または居所」「氏名(フリガナ)」という欄があります。

ココは日本年金機構に登録されている受給者の住所や氏名が印字されます。

通常、日本年金機構では住民票上の住所に年金関係の通知を送付します。

ただし、「住民票上の住所とは別の場所に書類を送付してほしい」という希望がある場合、その場所を「居所」として登録できることがあります。

このような仕組みを居所登録といいます。

居所登録ができることにより、何らかの理由で住民票上の住所以外のところに住んでいても、年金関係の郵便物を正しく受け取ることができます。

たとえば、「A町にある介護施設に入っているが、住民票はもともと住んでいたB町のまま移動していない」などの場合、居所としてA町の住所を登録でき、年金関係の郵便物はA町で受け取ることが可能になります。

それでは、ハガキの右上部分(下図の赤枠部分)を見てみましょう。

「生年月日」と「年金の種別」という欄があります。

「生年月日」と「年金の種別」という欄があります。

ここで注意をしたいのは、「年金の種別」といっても障害年金や遺族年金を示す印字がされるわけではないことです。

障害年金・遺族年金は所得税がかからない非課税の年金です。

そのため、これらの年金だけを受け取っている受給者にはそもそも源泉徴収票が送られることはなく、「年金の種別」欄に障害年金や遺族年金を示す印字が行われることもありません。

また、年金生活者支援給付金にも所得税は課税されません。

したがって、年金生活者支援給付金に関する源泉徴収票が発行されることもなく、「年金の種別」欄にこの給付金に関する印字がされることもありません。

次は「生年月日」の左下部分(下図の赤枠部分)を見てみましょう。

「区分」と「支払金額」という欄があります。

「区分」と「支払金額」という欄があります。

「区分」には次のような4つの項目が表示されています。

- 所得税法第203条の3第1号・第4号適用分

- 所得税法第203条の3第2号・第5号適用分

- 所得税法第203条の3第3号・第6号適用分

- 所得税法第203条の3第7号適用分

これは支払われた老齢年金がどのような種類の年金かにより、金額を記載する欄が4種類に分かれているものです。

国民年金や厚生年金の老後の年金(老齢基礎年金、老齢厚生年金)を受け取っている人の場合には、1行目の「所得税法第203条の3第1号・第4号適用分」のところに年金額が印字されます。

また、64歳までの特別支給の退職共済年金を受け取っている場合にも、1行目に印字が行われます。

ちなみに、2行目以降は次のような年金の金額が印字される欄になっています。

・所得税法第203条の3第2号・第5号適用分

… 65歳からの退職共済年金

・所得税法第203条の3第3号・第6号適用分

… 退職年金(退職等年金給付)⇒ 公務員・私学教職員の職域部分(被用者年金制度一元化で廃止になった上乗せ年金)のかわりに、一元化以降の加入期間に対して払われているもの

… 経過的職域加算額(退職共済年金)⇒ 公務員・私学教職員の職域部分(被用者年金制度一元化で廃止になった上乗せ年金)を、経過措置として受け取れるようにしたもの

・所得税法第203条の3第7号適用分

… 上記以外 ⇒ 企業年金など

「支払金額」欄には、2025(令和7)年中に支払われた年金の総額が印字されます。

具体的には、2025(令和7)年2月から同年12月までの間に支払われた年金の合計額が記されています。

ただし、2026(令和8)年1月に年金の支払いが行われているケースでは、その金額も含んだ額が総額とされます。

確かに、年金の通常の支払いは偶数月です。

ただし、年金の支払いが決定したときなどには、奇数月であっても支払いが行われることがあります。

このような仕組みを随時払いといいます。

2026(令和8)年1月に支払われた年金は、本来であれば2025(令和7)年12月に支払われるべき分に当たります。

そのため、2025(令和7)年中に支払われた年金の一部とされることになっています。

また、記載されている金額は総額なので、所得税だけでなく介護保険料や国民健康保険料などの社会保険料も差し引かれる前の金額になります。

次は「支払金額」欄の右側部分(下図の赤枠部分)を見てみましょう。

ここには「源泉徴収税額」という欄があります。

ここには「源泉徴収税額」という欄があります。

源泉徴収票の一番大事な部分が、ココに記載されている金額です。

2025(令和7)年中に支払われた年金から天引きされた所得税と復興特別所得税の合計額が印字されています。

次に、ハガキの中段部分(下図の赤枠部分)を見ていくと、「本人」「源泉控除対象配偶者の有無等」「控除対象扶養親族の数」「16歳未満の扶養親族の数」「障害者の数」「非居住者である親族の数」という用語が一列に並んでいることが分かります。

ココは年金受給者が提出した扶養親族等申告書(正しくは『公的年金等の受給者の扶養親族等申告書』)の記載内容が反映されている部分になります。

ココは年金受給者が提出した扶養親族等申告書(正しくは『公的年金等の受給者の扶養親族等申告書』)の記載内容が反映されている部分になります。

それぞれの項目に該当する場合には、「★(星印)」や「人数」が印字されています。

該当する親族がいなかったり、そもそも扶養親族等申告書が未提出だったりする場合には、空欄のままとされます。

ただし、注意したい点があります。

ココに記載されているのは、2025(令和7)年分の扶養親族等申告書の記載内容だという点です。

2025(令和7)年分の扶養親族等申告書は、2024(令和6)年に提出するのが通常です。

つまり、一昨年(2024年)に提出した分が反映しているわけです。

ところが、多くの年金受給者にとって扶養親族等申告書といえば、つい何カ月か前に提出した2026(令和8)年分の内容が記憶に強く残っています。

そのため、「この間、提出した扶養親族等申告書の内容と違う!」と勘違いをしてしまいやすく、注意が必要な個所といえます。

また、「源泉控除対象配偶者の有無等」欄の記載にも気を付けたいところです。

年金受給者の中には「配偶者がいるのに「源泉控除対象配偶者の有無等」欄が空欄になっていておかしい!」などと、慌ててしまうことがあるからです。

この欄は単に配偶者がいるかどうかを示している欄ではありません。

源泉控除対象の配偶者が存在するかどうかを示す欄になります。

そのため、かりに配偶者がいても、次の場合には「源泉控除対象配偶者の有無等」の欄は空欄とされます。

- 年金受給者本人の2025(令和7)年中の所得の見積額が900万円を超える場合

- 配偶者の2025(令和7年)中の所得の見積額が95万円を超える場合

- 扶養親族等申告書を提出していない、または提出の必要がない場合

次に、「非居住者である親族の数」欄の右側(下図の赤枠部分)を見てみましょう。

ココには「社会保険料の額」欄があります。

ココには年金から天引きされた社会保険料のトータル額が印字され、その下の「摘要」欄(下図の赤枠部分)にその内訳が印字されます。

ココには年金から天引きされた社会保険料のトータル額が印字され、その下の「摘要」欄(下図の赤枠部分)にその内訳が印字されます。

ただし、個人住民税と森林環境税については、含まれていません。

ただし、個人住民税と森林環境税については、含まれていません。

扶養親族等申告書に記載した家族の氏名は、ハガキの左下部分(下図の赤枠部分)にある「源泉控除対象配偶者、氏名(フリガナ)」「控除対象扶養親族、氏名(フリガナ)」「16歳未満の扶養親族、氏名(フリガナ)」の各欄に印字されます。

最後に、ハガキの一番左下部分(下図の赤枠部分)を見ると「支払者」に関する記載があり、そこには「厚生労働省年金局 事業企画課長」と記されています。

最後に、ハガキの一番左下部分(下図の赤枠部分)を見ると「支払者」に関する記載があり、そこには「厚生労働省年金局 事業企画課長」と記されています。

そもそも、公的年金業務は厚生労働省が所管する国の業務です。

日本年金機構は厚生労働省からの委託によりその実務を担当しているに過ぎません。

このような事情から源泉徴収票の「支払者」には、所管官庁である厚生労働省の名称が記載されています。

ここがポイント!源泉徴収票の記載内容

源泉徴収票の「源泉徴収税額」欄には、2025年中に支払われた年金から源泉徴収された所得税・復興特別所得税の合計額が印字されている。2024年に提出した扶養親族等申告書の記載内容なども印字されている。

今回は確定申告をしたほうがよいかも?

老齢年金受給者の確定申告については、税手続きの負担を軽減する目的で「確定申告不要制度」が用意されています。

「確定申告不要制度」とは一定条件を満たした場合に所得税と復興特別所得税の確定申告をしなくてもよいとするルールで、十数年前の2011(平成23)年分の申告から採用されている仕組みです。

具体的には、年金受給者が次の2つの条件の両方を満たした場合、確定申告が不要になります。

- 公的年金等の収入金額の合計額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象であること。

- 公的年金等に係る雑所得以外の所得金額が20万円以下であること。

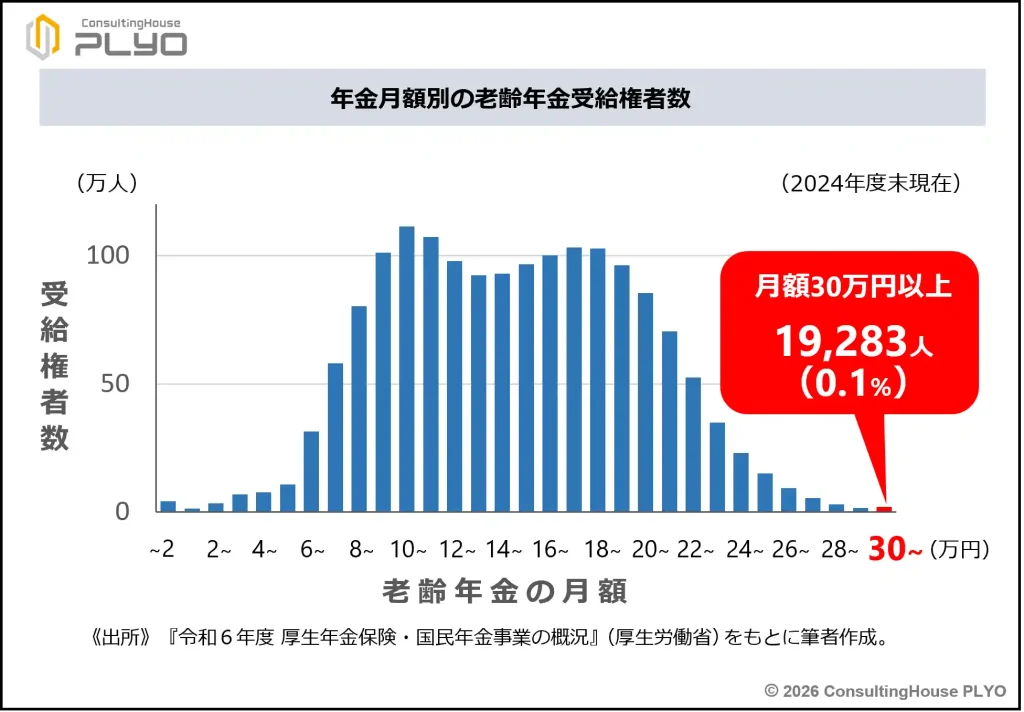

年金額が400万円というと、1カ月に33万円以上の年金を受け取っている計算になります。

しかしながら、現在、公的年金の老齢年金の平均受給額は月額約15万円であり、月額30万円以上の老齢年金を受け取る人は全受給権者の0.1%しか存在しません。(令和6年度 厚生年金保険・国民年金事業の概況/厚生労働省)

そのため、年金額だけを考えれば、多くの受給者は確定申告が不要になるでしょう。

そのため、年金額だけを考えれば、多くの受給者は確定申告が不要になるでしょう。

ただし、来月(2026年2月)から始まる確定申告については、“例年にはない理由” で申告手続きをしたほうがよいケースもあるので注意が必要です。

2025年税制改正の影響があるからです。

2025(令和7)年3月31日、2025(令和7)年度の税制改正関連法が国会で成立しました。

その結果、所得税では基礎控除や給与所得控除の引き上げ、特定親族特別控除の創設が行われ、2025(令和7)年分の所得税から適用されています。

年金受給者の場合、改正に伴う税精算は特段の手続きをすることなく、2025(令和7)年12月の年金支払い時に終了しています。

ただし、次のような事情がある場合には、確定申告をすることで所得税の還付を受けられる場合があります。

① 新設された「特定親族特別控除」の適用を受けたい。

②「新たに扶養親族などの要件を満たした親族」の控除の適用を受けたい。

③ 2025(令和7)年 12月の年金支払いで精算しきれていない分を精算したい。

今回届いた源泉徴収票は、老齢年金の受給者が一昨年(2024年)に提出した扶養親族等申告書の記載内容を踏まえたものです。

そのため、2025(令和7)年12月の年金支払いで税制改正に伴う基本的な税精算は終了しているものの、改正の内容がすべて反映されたわけではありません。

したがって、①の「特定親族特別控除」の適用や②の「新たに扶養親族などの要件を満たした親族」の控除の適用を受けるには、確定申告による手続きが必要です。

また、2025年税制改正では基礎控除は58万円に引き上げられた上で、さらに所得に応じて5万円から37万円が段階的に上乗せされています。

つまり、合計所得金額がいくらかによって、適用になる基礎控除の額が異なる仕組みが取り入れられたわけです。

しかしながら、2025(令和7年)12月の年金支払い時に行われた税精算では、この仕組みが反映されていません。

そのため、受給者によっては12月の税精算時に使用された基礎控除と本来の基礎控除とが相違する可能性があり、その結果、12月の年金支払いでは精算しきれないという状況が発生することもあるようです。

このような場合にも、確定申告をすることで所得税の還付を受けられる場合があります。

このような現象が起きる可能性があるのは合計所得金額が88万円超132万円以下のケースで、具体的には次の年金額の場合に当たります。

- 65歳以上 … 198万円超242万円以下

- 65歳未満 … 154万1円超212万6,667円以下

加えて、年の途中から年金をもらい始めたなど、年金額が上記の範囲外でも該当するケースがあるとのことです。

そのため、「私は確定申告不要制度の対象だから、今年も申告はしなくて大丈夫!」などと早合点はしないほうがよいかもしれません。

ここがポイント!例年より税還付が発生しやすい2026年2月からの確定申告

確定申告不要制度が利用できる年金受給者は少なくない。ただし、2026年2月からの確定申告については、2025年税制改正の影響で申告により所得税の還付を受けられるケースがある。

今回のニュースまとめ

今回は「令和7年分 公的年金等源泉徴収票の見方」について見てきました。

ポイントは次のとおりです。

- 令和7年分の源泉徴収票はハガキタイプが2026年1月8日から同15日にかけて、電子データでは同6日から同7日にかけて送られている。

- 「源泉徴収税額」欄には、2025年中に支払われた年金から源泉徴収された所得税と復興特別所得税の合計額が印字されている。

- 2026年2月からの確定申告では、2025年税制改正の影響で申告により所得税の還付を受けられる場合がある。

これから始まる確定申告では、例年よりも税還付が発生するケースがあるといえるでしょう。

気になる方は、所轄の税務署などで相談をしてみるのもよいかもしれません。

出典・参考にした情報源

-

-

https://www.nenkin.go.jp/oshirase/taisetu/2025/202512/1223.html

www.nenkin.go.jp

-

-

令和6年度 厚生年金保険・国民年金事業の概況|厚生労働省年金局

www.mhlw.go.jp

大須賀信敬

みんなのねんきん上級認定講師