どんなニュース?簡単に言うと

国の年金制度には多額の「積立金」が存在し、債券や株式などで運用されていることをご存じですか。大切な「積立金」を運用などして、日本の年金制度は大丈夫なのでしょうか。今回は、年金の「積立金」とその運用の仕組みについて見てみましょう。

スポンサーリンク

どんなニュース?もう少し詳しく!

年金保険料の一部は積み立てられている

皆さんは、国民年金や厚生年金の制度からもらえる年金が、何を元手に支払われるかを知っていますか。

「若い頃に自分で納めた保険料を国が貯めておいてくれて、それを元手に年金が支払われるのでは?」と考える人が多いかもしれません。

しかしながら、そうではありません。

日本の年金制度は、自分が納めた保険料を年金として受け取るわけではないのです。

では、何が元手になっているかというと、現在、納められた保険料が現在の年金支払いに充てられるものです。

つまり現在、現役世代の皆さんが毎月納めている年金の保険料は、現在の年金受給者への支払いに回されているわけです。

このような仕組みを賦課(ふか)方式といいます。

「賦課」とは「税金などを割り当てて負担させる」という意味の言葉です。

それではなぜ、日本の年金制度はこのような仕組みを採用しているのでしょうか。

この点を考える上で、もしも日本の年金制度が「自分が納めた保険料を年金として受け取る仕組み」だったらどうなるかを想像してみましょう。

ご存じのとおり、日本では高齢化が著しく進展しています。

高齢化が進むということは、「年金を受け取る期間が長くなる」ことを意味します。

それにもかかわらず、年金制度が「自分が納めた保険料を年金として受け取る仕組み」だとしたら、どのようなことが起こるでしょうか。

長生きをした結果として、若い頃に納めた保険料が年金を受け取っている最中に底をついてしまい、その後は受け取れるものが何もなくなってしまうかもしれません。

高齢になって年金収入が途絶えれば、生活ができなくなってしまいます。

年金制度が「自分が納めた保険料を年金として受け取る仕組み」の場合には、このような事態も起こりかねないわけです。

ところが、現在、納められた保険料を現在の年金支払いに充てる仕組みであれば、保険料を納める人が存在する限り、年金の受給者がどんなに長生きをしても「途中で年金を受け取れなくなる」という事態が発生しません。

これが、賦課方式と呼ばれる仕組みの特徴であり、日本でこの方式が採用されている理由といえます。

しかし、日本は高齢化と同時に少子化も進展しています。

少子化が進むということは、「将来の働き手が少なくなる」ことを意味します。

つまり、少子化により「保険料を納める人が少なくなる」わけです。

前述のとおり、現在、納められた保険料を現在の年金支払いに充てる仕組みを続けるには、「保険料を納める人」が相当数存在することが必要です。

しかしながら、少子化により「保険料を納める人」が減れば、年金制度の継続が難しくなりかねません。

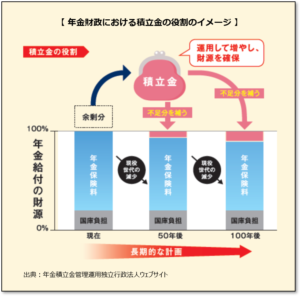

そこで、保険料の一部を積み立てておき、少子化により納付される保険料が減った場合には、積み立てた分で補おうという取り組みが行われています。

積み立てられた保険料は、少しでも金額を増やすために債券や株式などで運用し、運用の結果として得られた収益も、将来の年金支払いに充てることを予定しています。

つまり、積立金とその運用収益を活用し、将来にわたる年金財政の安定化を図ろうというわけです。

これが年金制度に積立金が存在し、債券や株式などで運用されている理由です。

ただし、積立金とその運用収益で賄おうと考えているのは、年金の支払いに必要な資金のわずか 1 割程度に過ぎません。

残りの9割は、年金の保険料と税金(「国庫負担」といいます)で賄われることになっています。

ココがポイント! 「年金積立金」とは

年金の保険料は一部が積み立てられ、運用しながら年金財政の安定化に活用されることになっている。

国家予算の半分超に当たる積立金を運用するGPIF

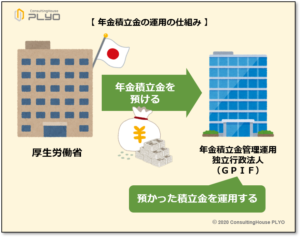

年金の積立金の運用は、国が直接行っているわけではありません。

「年金積立金管理運用独立行政法人(略称:GPIF(ジーピーアイエフ))」という団体が厚生労働省から積立金を預かり、運用を行っています。

このような仕組みで年金の積立金の運用が行われるようになったのは、今から 20 年ほど前の 2001(平成 13)年度からになります。

当時は、GPIFの前身の団体である「年金資金運用基金」という団体が運用を行っていました。

その5年後の 2006(平成 18)年度から、「年金資金運用基金」は「年金積立金管理運用独立行政法人」という名称に変更され、現在に至っているものです。

2000(平成 12)年度以前については、現在とは別の仕組みで年金の積立金が運用されていたのですが、話が複雑になるので本コラムでは説明を割愛します。

ところで、皆さんは、現在GPIFが運用している年金積立金の額は、いくらくらいだと思いますか。

実は、GPIFは 2020(令和2)年9月末現在で、何と 167 兆 5,358 億円にのぼる年金積立金を運用しています。

ちなみに、日本の国家予算が約 300 兆円ですので、GPIFは国家予算の半分超に当たる額を運用していることになります。

現在の年金積立金の金額が、いかに大きいかが分かると思います

ココがポイント!年金積立金を運用するGPIF

現在、年金積立金管理運用独立行政法人(略称:GPIF)は、約 168 兆円もの年金積立金を運用している。

2020 年度前半の運用収益率は「11.59%」と好調

それでは、GPIFが行っている約 168 兆円もの年金積立金の運用は、果たしてうまくいっているのでしょうか。

「運用によって得られた収益の割合」をグラフにまとめましたので、見てみましょう。

このグラフは、年金積立金が現在の形式で運用されるようになった 2001(平成 13)年度から現在までについて、毎年度の運用によって得られた収益の割合を示しています。

ただし、2020(令和2)年度についてはまだ年度途中のため、第2四半期終了時点である2020(令和2)年9月末までの数値になります。

グラフの縦軸は運用による収益の割合を、横軸は年度を示しています。

運用の収益率が0%のラインよりも上は「収益が上がった」ことを、0%のラインよりも下は「損失が発生した」ことを意味しています。

以上を踏まえてこのグラフを見ると、ここ 20 年間の運用成績は上下動を繰り返しながら現在に至っていることが分かります。

20 年間で最も運用収益の割合が高かったのは、2014(平成 26)年度の「12.27%」。

反対に、最も運用収益の割合が低かったのは、2008(平成 20)年度の「-7.57%」です。

2008(平成 20)年は、アメリカのリーマン・ブラザーズ・ホールディングスという投資銀行が経営破綻し、世界規模の金融危機である、いわゆるリーマン・ショックが発生した年に当たります。

つまり、GPIFも例にもれず、リーマン・ショックの影響を大きく受けたということです。

本コラム執筆時点の最新データである 2020(令和2)年度の運用収益の割合は、同年4月から第2四半期終了時点である9月末時点までで、グラフの右上にあるとおり「11.59%」。

2020(令和2)年度の前半6カ月間は、運用成績が非常に好調であったことが分かります。

また、2001(平成 13)年度から 2020(令和2)年9月末までを通して見た場合の運用収益率は年率で「3.09%」であり、この 20 年間を通して見ても一定の運用成績を上げることができていると考えてよさそうです。

ココがポイント!年金積立金の「運用収益率」

毎年度、運用成績は上下動を繰り返しているが、2020 年度の運用収益率については9月末時点までで「11.59%」と好調である。また、2001 年度から 2020 年9月末までを通して見ても、一定の成績を上げている。

スポンサーリンク

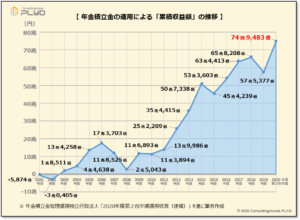

これまでの運用で得られた収益の累積額は「74 兆 9,483 億円」!

それでは、この 20 年間、年金積立金を運用した結果として、GPIFは一体いくらくらい資金を増やすことができたのでしょうか。

次は、GPIFの運用成績を「金額面」で見てみましょう。

年金積立金が現在の形式で運用されるようになった 2001(平成 13)年度から 2020(令和2)年度第2四半期終了時点までについて、「運用によって得られた収益の累積額」をグラフにまとめると、次のとおりです。

グラフの縦軸は毎年度の運用収益の累積額を、横軸は年度を示しています。

運用収益の累積額が0円のラインよりも上は、運用によって得られた収益の累積額が「プラス」であることを、0円のラインよりも下は「マイナス」であることを意味しています。

以上を踏まえてグラフの左下を見ると、現在の形式で年金積立金の運用が開始された当初の 2001(平成 13)年度と 2002(平成 14)年度については、運用によって得られた収益の累積額がマイナスになっていることが分かります。

しかしその後は、グラフがおおよそ右肩上がりに伸びており、運用収益が毎年度積み上がっていることが見て取れます。

ただし、運用で得られた収益の割合がリーマン・ショックにより「-7.57%」となった2008(平成 20)年度については、収益の累積額も前年度より大きく下落してしまいました。

しかしながら、それまでに積み上がった収益が約 12 兆円あったために累計ではマイナスにならず、2兆 5,043 億円の累積収益額を確保できています。

また、本コラム執筆時点の最新データである 2020(令和2)年9月末時点までの運用収益の累積額は、グラフの右上にあるとおり 74 兆 9,483 億円にのぼります。

ちなみに、2020(令和2)年度の前半6カ月間における運用収益額は 17 兆 4,106 億円(=74 兆 9,483 億円-57 兆 5,377 億円)であり、この点からも 2020 年度前半の運用成績は非常に好調であったことが分かります。

ココがポイント!年金積立金の「累積収益額」

運用収益の累積額はおおよそ右肩上がりで増加しており、2020 年9月末時点までで約 75

兆円にのぼる。

今回のニュースまとめ

今回は、「年金積立金とその運用」について見てきました。

ポイントは次のとおりです。

- 年金の保険料は一部が積み立てられ、運用しながら年金財政の安定化に活用されること

になっている。 - 現在、年金積立金管理運用独立行政法人(略称:GPIF)は約 168 兆円もの年金積立

金を運用している。 - 毎年度、運用成績は上下動を繰り返しているが、2020 年度の運用収益率については9月末時点までで「11.59%」と好調であり、2001 年度から 2020 年9月末までを通して見ても、一定の成績を上げている。

- 運用収益の累積額はおおよそ右肩上がりで増加しており、2020 年9月末時点までで約75 兆円にのぼる。

投資の対象となる金融資産は、社会経済情勢の変化に応じて価格が変動します。

そのため、資産運用をしている最中は、短期的に見れば運用成績に上下動が生じることになります。

それでも、異なる値動きをする金融資産を組み合わせて保有することで、長期的に見れば安定した運用成績が期待できるとされています。

年金積立金についても同様の考えで運用されており、前述のとおり一定の運用成績を獲得できているものです。

ところが、年金積立金の運用状況に関するマスコミの姿勢を振り返ってみると、運用成績が良いときはあまり報道せず、運用成績が悪いときには過大に報じるケースを見ることがあります。

しかしながら、短期的には運用成績に上下動が生じる仕組みであるにもかかわらず、運用成績が悪いときばかり過大に報道しては、報道を見ている皆さんに「年金の積立金が危ないらしい!」などの“誤った認識”や“過剰な不安”を与えかねません。

本サイトのコラム読者の皆さんは、ぜひ、年金に関する正しい理解を深めていただければと思います。

出典・参考にした情報源

年金積立金管理運用独立行政法人ウェブサイト:

年金積立金の運用とは

-

-

年金積立金の運用とは|年金積立金管理運用独立行政法人

公的年金制度におけるGPIFの役割や長期分散投資の意義について掲載しています。

続きを見る

大須賀信敬

みんなのねんきん上級認定講師