どんなニュース?簡単に言うと

テレビや新聞、インターネットなどで、「106万円の壁」「130万円の壁」という言葉を目にする機会が増えています。

そこで、今回から前・中・後編の3回に分け、この「壁」について見ていきましょう。

前編となる今回は、そもそも「106万円、130万円の壁」とは何かを解説します。

スポンサーリンク

どんなニュース?もう少し詳しく!

「配偶者に扶養されながら働いている人」に立ちはだかる「年収の壁」とは

今年(2023年)3月、岸田首相はこども・子育て政策に関する記者会見で、次のように述べました。

「いわゆる106万円、130万円の壁によって、働く時間を希望どおり延ばすことをためらう方がおられると、結果として世帯の所得が増えません。~(中略)~ 106万円、130万円の壁について、被用者が新たに106万円の壁を超えても、手取りの逆転を生じさせない取組の支援などをまず導入し、さらに、制度の見直しに取り組みます」

どうやら、「106万円、130万円の壁」というものに関する新しい取り組みが始まるようです。

これが、最近「106万円の壁」とか「130万円の壁」という言葉を見かけることが多くなった理由です。

どのような取り組みが行われるのか非常に気になるところですが、この点を見ていくのに先立ち、そもそも「106万円、130万円の壁」とは何なのかを理解するところから始めましょう。

ーー

働いて生活の糧を得ている場合には、収入が増えれば自分で使えるお金も増えるのが通常です。

年収400万円の人が年収450万円になれば、当然、自由になるお金も増加します。

ところが、「配偶者に扶養されながら働いている人」の場合には、年収がある金額を超えると、それまでよりも実際に受け取れる額などが少なくなってしまうことがあります。

収入が増えたのにもかかわらず、手取り額などは減ってしまうわけです。

このような現象が起こるのは、今までは支払う必要がなかった社会保険料や税金を支払わなければならなくなるからです。

そこで、「配偶者に扶養されながら働いている人」の中には、社会保険料や税金の負担が発生しない範囲の収入で働くことを選択するケースが少なくありません。

俗にいう「扶養の範囲内で働く」という勤務スタイルです。

典型的なケースは、会社員や公務員の夫に扶養されている妻が、パート勤めや短時間の勤務をする場合でしょう。

「扶養の範囲内で働く」ということは、社会保険料や税金の負担が発生する年収額に達する手前で働くことを辞めてしまうことを意味します。

そのため、そのような働き方の基準とされている金額のことを、「働く意欲を妨げる障害物」という意味で「年収の壁」などと呼ぶことがあります。

わが国には、「本当はもっと働けるのに、「年収の壁」に阻まれて働くことを辞めている人」が相当数存在するといわれています。

ここがポイント! 「年収の壁」とは

社会保険料や税金の支払いが発生し始める年収額を「年収の壁」という。配偶者に扶養されながら働く人は、「年収の壁」の手前で働くことを辞めてしまうケースが少なくない。

「扶養内の勤務」は年金や医療保険の保険料負担が不要に

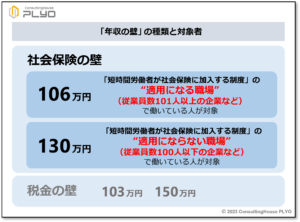

「年収の壁」には、「税金の壁」と「社会保険の壁」の2種類があります。

「税金の壁」とは所得税などの税負担が生じ始めたり、増加したりする年収額です。

一方、「社会保険の壁」とは公的な年金や医療保険の保険料負担が生じ始める年収額になります。

現在、テレビや新聞、ネットなどで話題になっている「106万円、130万円の壁」とは、どちらも「年収の壁」のうち「社会保険の壁」に当たります。

そこでココからは、「社会保険の壁」について見ていくことにしましょう。

ーー

「扶養の範囲内で働く」という勤務スタイルは、社会保険上、非常に大きなメリットが存在します。

例えば、扶養の範囲内で働いていれば、年金面では「国民年金の第3号被保険者」に該当することが多くなります。

第3号被保険者になれば、自分で年金の保険料を支払う必要がありません。

それにもかかわらず、将来は自分で保険料を支払った人と同様に老後の国民年金を受け取ることが可能です。

また、医療保険の面では、「健康保険の被扶養者」に位置付けられるのが通常です。

「健康保険の被扶養者」も、健康保険の保険料支払いが不要とされています。

しかしながら、保険料を支払っている人と同じ窓口負担で、医療機関にかかることが認められています。

さらには、40歳以上であれば「介護保険の第2号被保険者」にも該当するのですが、介護保険の保険料も支払う必要がありません。

このように、扶養内の勤務は社会保険上、非常に優遇された状態にあります。

ところが、自身の年収が一定額に達するとこれらの優遇措置は全て終了となり、自分で保険料を支出しなければならなくなってしまいます。

ここがポイント! 社会保険上の「扶養内の勤務」のメリット

社会保険上「扶養内の勤務」を選択すると、年金・医療保険・介護保険の各保険料を自分では支払わずに、各制度の利用が可能になる。

社会保険に存在する「106万円の壁」と「130万円の壁」

社会保険上、扶養内の勤務の優遇措置がなくなる区切りの年収には、「106万円」と「130万円」の2つがあります。

つまり、「社会保険の壁」には「106万円の壁」と「130万円の壁」の2種類が存在するわけです。

そうではありません。

扶養内で勤務をしている人は、通常、どちらか一方の壁のみが対象となります。

「106万円の壁」と「130万円の壁」のどちらが対象になるかは、扶養内で勤務をしている人の勤務先が「短時間労働者が社会保険に加入する制度」の適用になっているかどうかで決まります。

「短時間労働者が社会保険に加入する制度」とは、フルタイムで働く従業員でなくても次の条件を満たす場合に厚生年金と健康保険に加入が義務付けられる制度です。

- 週の所定労働時間が20時間以上

- 月額賃金が8万8千円以上

- 2カ月を超える雇用の見込みがある

- 学生ではない

この制度の “適用になる職場” で勤務している場合には、「106万円」が「社会保険の壁」になります。

一方、この制度の “適用にならない職場” で働いている場合には、「130万円」が「社会保険の壁」になります。

現在、「短時間労働者が社会保険に加入する制度」は、従業員数101人以上の企業で行うことになっています。

そのため、従業員数101人以上の企業でパート勤めなどをしているケースでは、「106万円」が壁になるのが一般的です。

ただし、従業員数が100人以下の企業でも、特例的にこの制度を導入しているケースがあります。

従って、自分の勤務先が「短時間労働者が社会保険に加入する制度」の “適用になる職場” なのか、それとも “適用にならない職場” なのかは、人事部などの社会保険事務を担当する部門に確認をしたほうがよいでしょう。

なお、来年(2024年)10月からは従業員数51人以上100人以下の企業も「短時間労働者が社会保険に加入する制度」の対象になることが決まっています。

そのため、「現状では130万円が壁になるが、来年(2024年)秋からは106万円が壁になる」など、対象となる壁が途中から変わるケースも出てくるでしょう。

ーー

ところで、「106万円の壁」という表現は、実は正確ではありません。

上記のとおり、「106万円の壁」は「短時間労働者が社会保険に加入する制度」の “適用になる職場” で働いている場合に対象となります。

短時間労働者の社会保険加入は、収入面では1カ月の給料が8万8千円以上かどうかで判断されます。

月額8万8千円は、年額に換算すれば105万6千円(=8万8千円×12カ月)です。

従って、年収105万6千円未満であれば短時間労働者として厚生年金や健康保険に加入することはなく、年収105万6千円以上になると加入義務が発生することになります。

そのため、厳密に言えば「105万6千円の壁」と呼ぶのが正しいでしょう。

本当にそうですね。

だから、一般の方が分かりやすいよう、1万円未満を四捨五入して「106万円の壁」という表現が使われているのだと思います。

このコラムでも、以降の記述では「106万円の壁」という表現のみを使用することにします。

ここがポイント! 「106万円の壁」「130万円の壁」の対象者

「106万円の壁」は、「短時間労働者が社会保険に加入する制度」の適用企業で勤務している場合に対象となる。「130万円の壁」は、同制度の適用外の企業で勤務している場合に対象となる。

【事例1】年収106万円以上で手取り額が減少するケース

それでは、「社会保険の壁」を超えない場合と超えた場合との違いについて、具体例で見ていきましょう。

初めに「106万円の壁」のケースです。

前述のとおり、「106万円の壁」は「短時間労働者が社会保険に加入する制度」の “適用になる職場” で働いている場合に対象となります。

ーー

夫に扶養されながらパート勤めをするAさん(大阪府堺市在住、45歳)がいるとします。

Aさんの夫は大阪府内の企業に勤務しており、厚生年金と健康保険に加入しています。

また、Aさんの勤務先も大阪府内で、従業員数は200人なので「短時間労働者が社会保険に加入する制度」の “適用になる職場” です。

しかしながら、Aさんは1カ月の給料が8万5千円、年間では102万円なので勤め先で社会保険に加入することはなく、社会保険上、夫の扶養扱いになっているとしましょう。

この場合、Aさんの社会保険での具体的な立場は、次のようになります。

- 年 金…国民年金の第3号被保険者なので、保険料は支払い不要。

- 医療保険…夫の健康保険の被扶養者なので、保険料は支払い不要。

- 介護保険…介護保険の第2号被保険者だが、保険料は支払い不要。

つまり、社会保険上、夫の扶養扱いとなるAさんはいずれの制度も保険料を自分で支払わずに利用ができたり、恩恵を受けられたりするわけです。

ーー

それでは、Aさんが収入を増やすため、働く時間数を少しだけ増やしたらどうでしょうか。

給料額が月に5千円増えて月額9万円、年間では108万円になったとします。

従って、Aさんの年収はそれまでよりも6万円(=108万円-102万円)増えることになります。

しかしながら、給料額が月額8万8千円以上となったため、従業員数200人の企業で働くAさんは1週間に働く時間数が20時間以上であれば、短時間労働者として自分の勤め先で社会保険に加入しなければなりません。

その結果、Aさんの社会保険上の立場は、次のように変わります(Aさんの勤め先の健康保険は協会けんぽだとします)。

- 年 金…厚生年金の被保険者になるので、自分で保険料を支払う。

保険料額:月額8,052円(=標準報酬月額8万8千円×保険料率18.3%÷2)

- 医療保険…健康保険の被保険者になるので、自分で保険料を支払う。

保険料額:月額4,527.6円(=標準報酬月額8万8千円×保険料率10.29%÷2、協会けんぽ大阪支部の場合)

- 介護保険…介護保険の第2号被保険者なので、自分で保険料を支払う。

保険料額:月額800.8円(=標準報酬月額8万8千円×保険料率1.82%÷2、協会けんぽ大阪支部の場合)

このケースでは、Aさんは月額13,380.4円(=年金8,052円+健康保険4,527.6円+介護保険800.8円)の社会保険料を新たに負担しなければならないことになります。

給料は月に5千円増えたものの社会保険料の支払いが新たに13,380.4円発生するのですから、増えた金額よりも減った金額のほうが大きいわけです。

Aさんが実際に受け取れる金額は税金を考慮しなければ月額76,619.6円(=9万円-13,380.4円)になるので、以前の給料額である8万5千円より8千円以上少なく、年間に換算すれば10万円近くも手取り額が少なくなってしまいます。

このように、年収が「106万円」以上になると、収入を増やしたくて働く時間数を増やしたのにもかかわらず手取り額は減ってしまうという、いわゆる「働き損」の状態に陥ってしまうことがあります。

だから、「短時間労働者が社会保険に加入する制度」の “適用になる職場” でパート勤めをしている人は、年収が「106万円」以上にならないように自分が働く時間数や日数をコントロールする人が少なくないわけです。

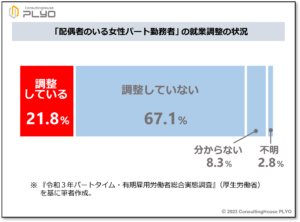

このように 社会保険料負担を回避するために働く時間数や日数を調整する行為を「就業調整」とか「就労調整」と呼んでいます。

ここがポイント! 「106万円の壁」を超えた場合の影響

配偶者に扶養されている人が従業員数101人以上の企業などでパート勤めをする場合、年収が106万円以上になると厚生年金・健康保険・介護保険の保険料負担が発生し、手取り額が以前よりも少なくなることがある。

【事例2】年収130万円以上で実際の収入が減少するケース

次に「130万円の壁」のケースです。

「130万円の壁」は、「短時間労働者が社会保険に加入する制度」の “適用にならない職場” で働いている場合に対象となります。

ーー

会社員の夫に扶養されながらパート勤めをするBさん(東京都江東区在住、45歳)がいるとします。

Bさんの夫は東京都内の企業に年収400万円で勤務しており、厚生年金と健康保険に加入しています。

Bさんの勤務先も東京都内で、従業員数は20人なので「短時間労働者が社会保険に加入する制度」の “適用にならない職場” です。

また、Bさんの1カ月の給料は10万円、年間では120万円とします。

Bさんの年収は106万円よりも少し多い金額ですが、Bさんの勤め先は「短時間労働者が社会保険に加入する制度」の “適用にならない職場” なので、「年収が106万円以上である」という理由でBさんが厚生年金や健康保険に加入することはありません。

従って、前述のAさんとは異なり、Bさんには「106万円の壁」は存在しません。

このケースでは、Bさんの年収は130万円未満であり、夫の年収(400万円)の2分の1未満なので、社会保険上、夫の扶養扱いとされます。

その結果、Bさんの社会保険での具体的な立場は、次のようになります。

- 年 金…国民年金の第3号被保険者なので、保険料は支払い不要。

- 医療保険…夫の健康保険の被扶養者なので、保険料は支払い不要。

- 介護保険…介護保険の第2号被保険者だが、保険料は支払い不要。

社会保険上、夫の扶養扱いとなるBさんは、前述のAさんと同様にいずれの制度も保険料を自分で支払わずに利用ができたり、恩恵を受けられたりすることになります。

ーー

それでは、Bさんが収入を増やすため、働く時間数を少しだけ増やしたらどうでしょうか。

給料額は月に1万円増えて月額11万円、年間では132万円になったとします。

従って、Bさんの年収はそれまでよりも12万円(=132万円-120万円)増えることになります。

しかしながら、年収が130万円未満でなくなったBさんは、社会保険上、夫の扶養扱いでいることができません。

その結果、Bさんの社会保険での立場は、次のように変わります。

- 年 金…国民年金の第1号被保険者になるので、自分で保険料を支払う。

保険料額:月額16,520円

- 医療保険…国民健康保険の被保険者になるので、自分で保険料を支払う。

保険料額:月額7,725.5円(東京都江東区の場合、概算)

- 介護保険…介護保険の第2号被保険者なので、自分で保険料を支払う。

保険料額:月額1,981.8円(東京都江東区の場合、概算)

注)国民健康保険とそれに付随する介護保険の保険料は、世帯主に納付義務が課されます。そのため、Bさんの夫が世帯主である場合、Bさんの国民健康保険及び介護保険に関する保険料の請求は、実務上はBさんの夫に対して行われます。

このケースでは、Bさんは月額26,227.3円(=年金16,520円+国民健康保険7,725.5円+介護保険1,981.8円)の社会保険料を新たに負担しなければならないことになります。

給料は月に1万円増えたものの社会保険料の支払いが新たに26,227.3円発生するのですから、増えた金額よりも減った金額のほうが大きいわけです。

Bさんが実際に自由に使える金額は税金を考慮しなければ月額83,772.7円(=11万円-26,227.3円)になるので、以前の給料額である10万円より1万6千円以上少なく、年間に換算すれば約20万円も少なくなってしまいます。

これも、収入を増やしたくて働く時間数を増やしたのに自由に使える金額が減ってしまう、いわゆる「働き損」の状態といえます。

そのため、「短時間労働者が社会保険に加入する制度」の “適用にならない職場” でパート勤めをしている場合には、年収が「130万円」以上にならないように就業調整をする人も少なくないわけです。

ここがポイント! 「130万円の壁」を超えた場合の影響

配偶者に扶養されている人が従業員数100人以下の企業などでパート勤めをする場合、年収が130万円以上になると国民年金・国民健康保険・介護保険の保険料負担が発生するため、自由に使える金額が以前よりも少なくなることがある。

女性パートの5人に1人が就業調整を実施

現在、会社員・公務員の夫に扶養されながらパート勤めをしている女性のうち、21.8%の人が厚生年金や健康保険の保険料支出を回避するなどの目的で就業調整を行っているそうです(令和3年パートタイム・有期雇用労働者総合実態調査/厚生労働省)。

そこで、このような就業調整を行うことなく働くことが可能になるよう、「106万円の壁」や「130万円の壁」を是正する取り組みが行われることになったわけです。

以上が、本コラムの冒頭でご紹介した首相発言の「いわゆる106万円、130万円の壁によって、働く時間を希望どおり延ばすことをためらう方がおられると、結果として世帯の所得が増えません。~(中略)~ 106万円、130万円の壁について、被用者が新たに106万円の壁を超えても、手取りの逆転を生じさせない取組の支援などをまず導入し、さらに、制度の見直しに取り組みます」の背景になります。

早速、来月(2023年10月)から「106万円の壁」を超えても手取り額が減らない仕組みが導入されるようです。

ここがポイント! 就業調整をする女性の割合

会社員などの夫に扶養されながら働いている女性の5人に1人は、社会保険料の支払いを避けるなどのために就業調整を行っている。このような状況にメスを入れるため、「106万円、130万円の壁」の是正が行われる。

今回のニュースまとめ

今回は最近、テレビや新聞、インターネットなどで話題になることが多い「106万円の壁」「130万円の壁」について見てきました。

ポイントは次のとおりです。

- 社会保険料・税金の負担が発生し始める年収額を「年収の壁」という。扶養の範囲で働くために「年収の壁」の手前で働くことを辞めるパート勤務者が少なくない。

- 社会保険上「扶養内の勤務」を選ぶと、自分では保険料を負担せずに制度利用が可能になる。

- 「106万円の壁」は「短時間労働者が社会保険に加入する制度」の適用企業で勤務している場合に、「130万円の壁」は同制度の適用外の企業で勤務している場合に対象となる。

- 従業員数101人以上の企業のパート勤務者は、年収106万円以上になると、労働時間数の条件なども満たしていれば厚生年金・健康保険・介護保険の保険料負担が発生する。

- 従業員数100人以下の企業のパート勤務者は、年収130万円以上で国民年金・国民健康保険・介護保険の保険料負担が発生する。

- 会社員などの夫に扶養されながら働いている女性の5人に1人が就業調整を行っている。この状況に対応するため「社会保険の壁」の是正が行われる。

次回のコラムでは後編として、政府が行う「106万円の壁」や「130万円の壁」を是正する取り組みの詳細やその効果について、整理しようと思います。

どうぞお楽しみに。

出典・参考にした情報源

首相官邸ホームページ:岸田内閣総理大臣記者会見(令和5年3月17日)

https://www.kantei.go.jp/jp/101_kishida/statement/2023/0317kaiken.html

厚生労働省ホームページ:令和3年パートタイム・有期雇用労働者総合実態調査の概況

大須賀信敬

みんなのねんきん上級認定講師