どんなニュース?簡単に言うと

2018 年度(平成 30 年度)の税制改正により、2020年(令和2年)から老齢年金に対する課税ルールが変更になります。そこで今回は2020年最新の年金課税の仕組みを見てみましょう。

スポンサーリンク

どんなニュース?もう少し詳しく!

高所得者に有利なこれまでの年金課税

公的年金の老齢年金(老齢基礎年金、老齢厚生年金など)や企業年金には、所得税が掛かります。

ただし、所得税は年金収入の全額に対して掛かるわけではありません。

税金を掛けない金額である「公的年金等控除」が認められることになっています。

つまり、年金収入から「公的年金等控除」を差し引いた残りの部分が、課税の対象となる「雑所得」になります。

ココがポイント!年金に掛かる所得税の考え方

「年金収入の総額」ー「公的年金等控除」=「雑所得」←ここが課税の対象になる!

従って、「公的年金等控除」の額が大きいほど課税の対象になる「雑所得」が小さくなり、税負担も少なくなることになります。

実は、これまでの「公的年金等控除」は、年金受給者に“年金以外の所得”があったとしてもその点は考慮されず、受け取る年金の金額に比例して控除額が決まる仕組みになっていました。

なおかつ、年金が高額でも、控除額には上限を設けずに認めていたものです。

そのため、年金だけで暮らしている人も、年金以外に高額の所得がある人も、年金額が同じであれば同額の「公的年金等控除」が認められることになっていました。

このような点から、高所得者に手厚過ぎると問題視されることもあったようです。

年金課税の見直しの“3つのポイント”

以上のような状況を踏まえ、2020年から始まる新しい年金課税は、次の3点が見直しのポイントとされています。

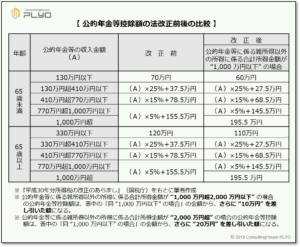

- 「公的年金等控除」を一律“10万円”引き下げる。

- 年金額が“非常に高額”な場合、「公的年金等控除」は定額とする。

- 年金以外に“高額の所得”がある場合、「公的年金等控除」をさらに引き下げる。

順番に見ていきましょう。

1.「公的年金等控除」を一律“10 万円”引き下げる

2020年からは、「公的年金等控除」の額が一律“10万円”引き下げられることになりました。

ただし、これだけでは課税の対象になる所得が大きくなってしまうところですが、同時に「基礎控除」の額が“10万円”引き上げられることになります。

つまり、「年金だけに適用される控除」を減らし、その分を「どのような所得にも適用される控除」に回すことになるわけです。

そのため、この点だけを見れば、実質的な税負担は変わらないことになります。

2.年金額が“非常に高額”な場合、「公的年金等控除」は定額とする

公的年金等の収入が“1,000万円”を超える場合には、「公的年金等控除」の額は定額の195.5万円とすることになりました。

前述のとおり、従来は控除額に上限がありませんでしたが、2020年からはこの 195.5万円が控除の上限額となります。

従って、2020年以降は 195.5万円を超える「公的年金等控除」が、認められることはありません。

3.年金以外に“高額の所得”がある場合、「公的年金等控除」をさらに引き下げる

公的年金等以外の所得金額が 1,000万円を超える場合には、上記1・2の見直し後の控除額をさらに引き下げることになりました。

具体的には、公的年金等以外の所得金額が 1,000万円を超え 2,000万円以下の場合には、上記1・2の見直し後の控除額をさらに“10万円”引き下げることとされました。

従って、現状よりも“20万円”の控除額の引き下げとなります。

また、公的年金等以外の所得金額が 2,000 万円を超える場合は、上記1・2の見直し後の控除額をさらに“20万円”引き下げることになりました。

こちらは、現状よりも“30万円”の控除額の引き下げとなります。「公的年金等控除」の額が引き下げられるということは、課税の対象になる「雑所得」の額が大きくなるため、税負担が増えることを意味します。

以上の結果、現状と来年以降の「公的年金等控除」の額を比べると、下表のようになります。

課税の見直しにより、どのような影響が出るのか

2020年から年金課税が見直されることにより、年金受給者の課税対象となる所得額にどのような影響があるのでしょうか。

ここからは、具体例を使って考えてみましょう。

事例1)年金 200万円、年金以外の所得 50万円の場合

初めに比較的、平均的な収入状況のケースを考えてみます。

年齢 65 歳未満で、公的年金と企業年金を足した年金収入が 200万円ある人が、他に 50万円の所得があるとします。

この場合、現状のルールで所得税の課税対象になる所得額を計算すると、次のとおりとなります。

公的年金等控除額:200万円×25%+37.5万円=87.5万円

雑所得:200万円-87.5万円=112.5万円

課税所得(=雑所得-基礎控除額):112.5万円-38万円=74.5万円

以上のとおり、他の要素を考慮しない場合、所得税の課税対象になる所得額は 74.5 万円となります。

これに対して、2020年から適用されるルールで課税対象になる所得額を計算すると、次のとおりです。

公的年金等控除額:200万円×25%+27.5万円=77.5万円

雑所得:200万円-77.5万円=122.5万円

課税所得(=雑所得-基礎控除額):122.5万円-48 万円=74.5万円

以上のとおり、他の要素を考慮しない場合、所得税の課税対象になる所得額は来年も 74.5万円となります。

つまり、上記のようなケースでは、年金課税の見直しが行われても、原則としてメリットもデメリットも生じないことになります。

事例2)年金 400万円、年金以外の所得 1,200万円の場合

次は、年金以外に高額の所得があるケースを見てみましょう。

年齢 65 歳以上で、公的年金と企業年金を足した年金収入が400万円ある人が、他に1,200万円の所得がある場合を考えてみます。

この場合、現状のルールで所得税の課税対象になる所得額を計算すると、次のとおりです。

公的年金等控除額:400万円×25%+37.5万円=137.5万円

雑所得:400万円-137.5万円=262.5万円

課税所得(=雑所得-基礎控除額):262.5万円-38万円=224.5万円

他の要素を考慮しない場合、課税対象となる所得額は224.5 万円となります。

これに対して、2020年からのルールで所得税の課税対象になる所得額を計算すると、次のとおりです。

公的年金等控除額:400万円×25%+17.5万円=117.5万円

雑所得:400万円-117.5万円=282.5万円

課税所得(=雑所得-基礎控除額):282.5万円-48万円=234.5万円

他の要素を考慮しない場合、2020年の課税対象になる所得額は 234.5 万円となり、2019年よりも10万円増えることになります。

従って、2020年からはその分、税負担が増加することになるわけです。

高所得者だけが影響を被る今回の見直し

2020年から始まる年金課税の見直しは、全ての年金受給者が影響を受けるわけではありません。

次のどちらかのケースに当てはまる場合に限り、税負担の増加という“マイナスの影響”を被ることになります。

- 年金収入(公的年金、企業年金などの合計額)が“1,000万円超”の場合

- 公的年金等以外の所得が“1,000万円超”の場合

年金受給者の年金収入(企業年金、個人年金を含む)は、男性では 200万円~250万円が最も多くて21.3%、女性では 50万円~100万円が最も多くて 38.3%であり、500 万円以上ある人は全体のわずか 0.8%とのことです(年金制度基礎調査(老齢年金受給者実態調査)平成 29 年/厚生労働省)。

また、年金受給者の合計収入(年金を含む)は男性の平均が 308.1 万円、女性の平均が150.3 万円であり、800 万円以上の人は全体のわずか 1.6%とのことです(同調査)。

以上を踏まえると、2020年からの年金課税見直しで“マイナスの影響”を被る「年金 1,000万円超の人」や「年金以外の所得 1,000 万円超の人」というのは、極めて少数派といえそうです。

ココがポイント!年金課税の見直しの影響度合い

年金課税の見直しで”マイナスの影響”を被る「年金1,000万円超の人」「年金以外の所得1,000万円超の人」は、年金受給者の中では極めて少数派である。

『扶養親族等申告書』の今年の変更点

また、2019年度(平成31年度)の税制改正に伴い、『令和2年分 公的年金等の受給者の扶養親族等申告書』の取扱いについても、変更が行われています。

『扶養親族等申告書』とは、翌年の老齢年金から差し引く所得税額を決めるために、原則として提出が必要になる書類です。

具体的な変更点は、次のとおりです。

1.申告書を提出しなくても、5.105%の税率を適用

源泉徴収税額の計算の際、2019年までは申告書を未提出の場合には、10.21%という高い税率が適用されていましたが、今回からは申告書の提出、未提出にかかわらず5.105%が適用されることになりました。

2.控除対象の家族がいなければ提出不要に

2019年までは、控除対象の家族がいない場合でも申告書の提出を求められましたが、本年からは、本人が障害者や寡婦(寡夫)などに該当せず、控除対象となる配偶者または扶養親族もいない場合は、提出が不要になりました。

3.自署した場合の押印が不要に

昨年までは、申告書の氏名欄の横に必ず押印をしなければなりませんでしたが、本年からは自分で署名した場合については、押印がいらなくなりました。

ココがポイント!「扶養親族等申告書」の今年の変更点

1.申告書を提出しなくても、提出した人と同じ税率が適用されることになった。2.控除対象の家族がいないなどの場合は、提出が不要になった。3.自署した場合は、押印が不要になった。

例年、申告書を提出している方でも、今回は提出が不要かもしれませんので、一度、ご確認ください。

今回のニュースまとめ

今回は、2020年から始まる新しい年金課税の仕組みを見てきました。

ポイントは次のとおりです。

- これまでの年金課税は、高所得者に手厚い課税方法になっていた。

- 2020年からは、年金以外に“高額の所得”がある場合、「公的年金等控除」が最大で現状よりも“30 万円”引き下げられ、その分、所得税の負担が増える。

- ただし、年金課税の見直しは「年金 1,000 万円超の場合」または「年金以外の所得1,000 万円超の場合」でないと、対象にならない。

- 2020年からは、『扶養親族等申告書』の提出が不要とされるケースもある。

2020年から始まる年金課税の見直しでは、ごく一部の高所得者のみが“マイナスの影響”を被ります。

従って、一般の年金受給者の皆さんが、「いよいよ年金も増税か!」などと心配をしなくても、大丈夫といえます。

出典・参考にした情報源

国税庁ウェブサイト:

平成 30 年分所得税の改正のあらまし

http://www.nta.go.jp/publication/pamph/shotoku/h30kaisei.pdf

日本年金機構ウェブサイト:

「令和2年分公的年金等の受給者の扶養親族等申告書」の送付

https://www.nenkin.go.jp/oshirase/topics/2019/fuyoushinkoku.html

大須賀信敬

みんなのねんきん上級認定講師