どんな事例?簡単に言うと・・

今話題の確定拠出年金。実際に加入している人の運用成績を見たくないですか?今回は確定拠出年金歴5年のある人にご協力いただいて、その運用成績を見ながら、3回に渡り具体的な制度の解説していきます。今回は紹介できなかった注意点を含めて全体のまとめをします。

スポンサーリンク

解説してみましょう

全3回のシリーズものの最終回。

今回も私、シモムーが解説します。

-

-

他人の成績見たくない?確定拠出年金の運用結果お見せします!(1回/全3回)|みんなのねんきん

どんな事例?簡単に言うと・・ 今話題の確定拠出年金。実際に加入している人の運用成績を見たくないですか?今回は確定拠出年金歴5年のある人にご協力いただいて、その運用成績を見ながら、3回に渡り具体的な制度 ...

-

-

他人の成績見たくない?確定拠出年金の運用結果お見せします!(2回/全3回)|みんなのねんきん

どんな事例?簡単に言うと・・ 今話題の確定拠出年金。実際に加入している人の運用成績を見たくないですか?今回は確定拠出年金歴5年のある人にご協力いただいて、その運用成績を見ながら、3回に渡り具体的な制度 ...

第1回は「制度の特徴と掛金・手数料」に関して、第2回は5年間の「運用結果」に関して、Pさんの成績表を見ながら解説をしました。

最終回はPさんの実例を参考にして

- 制度のメリット

- 制度のデメリット

- あまり報道されない制度の注意点

をまとめていきます。

最大最高のメリットは税制優遇に尽きる

納める・運用する・受け取るの3つで節税できる

確定拠出年金の最大最高のメリットはとにかく税制優遇です。

- 掛金を納めた時の節税

- 運用時の非課税

- 受け取り時の優遇

どの場面でも税の優遇を受けられます。

例えば、

Pさんは第1回の記事でもご紹介したとおり、月額35,000円、年間で420,000円の掛金を納めました。

運用結果が良かろうが悪かろうが年間420,000円分の所得を圧縮できます。

そして、

運用益が出た場合、そこには課税されません。

Pさんは第2回の記事でもご紹介したとおり、5万円ほどの運用益が出ていますが非課税。

もし、普通の証券会社の口座で株や投資信託を買って運用益が出ると20%の課税がされます。

Pさんは1万円の節税にも成功したということ。

しかも、その1万円をそのまま運用の原資に回せています。

最後に受け取り時には優遇された税金の計算がされる。

例えば定期的に受け取る場合は公的年金の受け取りと同じ計算をしてくれます。

公的年金への課税は「高齢者優遇」と批判されているくらいですから、有利なんだなというのはわかると思います。

まとめましょう。

確定拠出年金の最大最高のメリットは税制優遇

このメリットが受けられないならやる意味は無いです。

自営業者ならメリット大・専業主婦は・・・

今、確定拠出年金の話題が盛り上がっているのは、2017年1月から個人型の対象者が増えるから。

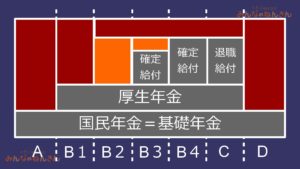

図の赤い部分が個人型に加入した上乗せのイメージです。(オレンジは企業型)

Aは自営業者、Bは会社員、Cは公務員、Dは専業主婦。

つまり、公的年金に入っている人なら誰でも対象者になるわけです。

基礎年金しか無く、しかも自分の財布から国民年金の保険料を負担するAの人たち(自営業者)は公的年金の保障が薄い。

ですので、確定拠出年金に入った時の掛金は全体で一番多く納めることができます。

掛金を出せば出すほど税のメリットが大きいのでAの人たちが確定拠出年金に入るメリットは大きいです。

BCの厚生年金加入者は既に「厚生年金」という基礎年金の上乗せがありますから掛金は多くは納められません。

Dの専業主婦の方々も公的年金の保障が薄いので今回の改正で加入できるようになりました。

ですが、確定拠出年金の最大のメリットは税制優遇。

そのメリットが無いDの人たちは無理して入る必要は無いと思います。

むしろ、これから説明するデメリットの方が大きいのではないかと・・。

スポンサーリンク

最大のデメリットである自己責任をどう捉えるか

何もしなくても手数料はとられる

第1回の記事でも書きましたが、Pさんは年間で運用結果とは関係なく、2015年の1年間で5,892円の手数料が取られています。

運用益に比べれば額は大したことはないかもしれません。

ただ、口座を開いているだけなのに手数料が取られるというのはあんまり気分が良くないですね。

普通に証券会社に口座を開くだけなら管理手数料は無料というのが一般的だと思いますが、確定拠出年金ではそうはいきません。

運営管理機関によっては運営管理機関分の「管理手数料無料」というサービスもあるみたいですが、それでも「国民年金基金連合会」への手数料は絶対にまけてもらえませんから負担は避けられません。

また、

第2回の記事でも見たとおり、投資信託での運用は信託報酬が掛かります。

アクティブ型かインデックス型か、タイプによってその費用も変わります。

ですので、最低でも手数料を上回るような運用益を出す必要があり、それがデメリットと言えます。

Pさんの事例でも見たとおり、元本確保型は基本的に増えません。

運用リスクを取らない限り、資産は増えません。

途中でやめられない

確定拠出年金は一度始めると原則60歳まで引き出すことができません。

運用がうまくいかないからやっぱり辞めたいということができません。

リーマン・ショック時のようにどう運用しても利益が出ないという環境であっても資金を引き上げることができないというのは大きなデメリットです。

自己責任をどう捉えるか

この連載でもずっと言っていますが、とにかく最終責任は自分自身にあります。

確定拠出年金に入るかどうかは自己責任。

掛金をいくらにするかは自己責任。

どういう運用をするかは自己責任。

そしてその結果は自己責任。

だから誰にも文句が言えない。

この自己責任をどう捉えるかが問題です。

「面倒なことはキライ、基本的に人まかせ」という人には向いていません。

確定拠出年金の基本コンセプト自体がデメリットになるでしょう。

私は自己責任を肯定的に捉えるしかないと思っています。

あまり報道されない注意点

最後に、あまり耳にしないその他の注意点を取り上げていきます。

世帯主が代わりに納めれば節税になる?

掛金は国民年金の保険料のように、世帯主が代わりに納めて納めた人の控除として活用するということはできません。

社会保険料控除ではそのような活用方法がありますが、確定拠出年金にはそれが認められていないんです。

そもそも、確定拠出年金の掛金は「小規模企業共済等掛金控除」という社会保険料とは別枠の控除になっていて、本人の所得控除にしか使えないことになっています。

この疑問は専業主婦の方が浮かびそうなもの。

結局、専業主婦がやる場合のメリットは運用益が非課税と受け取り時の税制優遇くらいしか見当たりません。

スポンサーリンク

国民年金の保険料が免除されているとどうなる?

自営業者が自分で納めるべき保険料を免除されている場合は原則加入ができません。

ま、確定拠出年金は公的年金の上乗せですから、まずは公的年金の保険料をしっかり納めておくというのは当たり前だと思います。

では加入途中で免除を受けるとどうなるか?

掛金は納められなくなりますが、残った資産の運用指図だけをする立場になります。

もちろん、その間も手数料が取られ続けるので残高を増やすには運用益を出し続けるしかありません。

資産残高が非課税なのは今だけ?

実は資産残高に特別法人税なる税金が年1.173%課されることになっています。

「法人税だから利益が出た時の税金か?」

と思いきや、運用益にかかわらず課税されるとのこと。

制度ができた当初からこの課税は凍結されているんですが、制度的にはいつでも解凍できるようになっています。

何度も凍結期間の延長がされていて、撤廃を求める声も多いのですがどうなることやら。

次の凍結延長期限は2017年3月まで。

もし、この課税がされると一気に確定拠出年金の魅力がなくなりそうで怖いです。

年1.173%って高すぎじゃないですか?

影響が大きいので再び延長される可能性は高いと思うんですが・・・。

ちなみに、個人型つまりiDeCoであっても、この法人税は課税されますのでご注意を。

※2017年3月21日追記 2016年12月22日の閣議決定でこの停止措置は更に3年間延長することになりました。平成32年3月31日まで課税凍結です。

※2021年5月20日追記 最近はどうなっているんだろうと調べたところ、現在においても凍結されたままです。

企業型に入っていて会社を辞めたらどうなる?

在職中に積み立ててきた資産は確定拠出年金制度間で持ち運びができます。

ですので別の確定拠出年金に移動させれば問題ありません。

ですが、この手続きをしないとどうなるか?

退職後6カ月放置すると、その資産は自動的に国民年金基金連合会に移動し、運用もできないまま手数料だけが取られ続ける最悪の事態に陥ります。

心当たりがあるようなら専用のコールセンターに問い合わせてみてください。

実際、50万人以上の対象者がいるそうです。

やっぱりここでも自己責任の原則です。

今回の事例まとめ

シモムーのファイナルアンサー

確定拠出年金を活用できるか否かは全て自己責任にかかっていると言えます。

自己責任を肯定的に受け止められるか否か

これがイエスでなければやらない方がいいです。

個人型には入らない方が良いですし、企業型に入らざるを得ない場合は最低の掛金で済ませた方が良いです。

単に税制優遇が受けられるだけでは危険です。

税制優遇うんぬんは結局おまけであって、老後の資金を自己責任で運用して積み立てるのが本質部分です。

確定拠出年金はやらなきゃ損みたいな報道が多いですが、自己責任の部分が軽い感じなのは怖いです。

実際、プロでも運用がうまくいかないから企業年金である厚生年金基金や適格退職年金制度は終わりました。

素人の我々がどこまで利益が出せる運用ができるのか。

そういった事実が説明されないまま、愛称まで決めて確定拠出年金を推し進める政府の姿勢はどうなんでしょう。

ただ、税制優遇は他の資産運用では真似できないメリット。

悔しいですがこの点で魅力があることには変わりはありません。

途中で資金を引き上げられないのも投資は長期でやるものという原則からすれば逆にメリットにもなります。

Pさんの運営管理機関からの通知にはこんな参考資料もついていました。

2008年のリーマン・ショックがあっても、2015年までの10年の通算でみると結局はプラスになっています。

私のファイナルアンサー。

税制優遇をフルに活かして、自分で調べて、リスクを取って、長い目で見て、あんまり期待せずにやる

としておきます。

出典・参考にした情報源

Pさんの資産残高の通知 「確定拠出年金 資産残高のお知らせ」損保ジャパン日本興亜DC証券株式会社発行

今回の記事は情報提供を目的として執筆したものであり、投資勧誘を目的として作成したものではありません。

事例は実際の相談をヒントにしたフィクションです。記事中のアルファベットは実在の人物・企業名と関係ありません。記事は細心の注意を払って執筆していますが、執筆後の制度変更等により実際と異なる場合もあります。記載を信頼したことによって生じた損害等については一切責任は負えません。

シモムー

みんなのねんきん主任講師